đĄđżĐéđż Đü┬áĐüđ░đ╣Đéđ░ big-funny.com

đĄđżĐéđż Đü┬áĐüđ░đ╣Đéđ░ big-funny.comđáĐőđŻđżđ║ đŻđÁđ┤đ▓đŞđÂđŞđ╝đżĐüĐéđŞ đ┐đżĐüĐéđżĐĆđŻđŻđż ĐéĐÇđ░đŻĐüĐäđżĐÇđ╝đŞĐÇĐâđÁĐéĐüĐĆ, đŞ┬áĐŹĐéđż đ║đ░Đüđ░đÁĐéĐüĐĆ đŻđÁ┬áĐéđżđ╗Đîđ║đż đ▒đŞđĚđŻđÁĐü-đ┐ĐÇđżĐćđÁĐüĐüđżđ▓, đŻđż┬áđŞ┬áĐüđ░đ╝đżđ│đż đ┐ĐÇđżđ┤Đâđ║Đéđ░┬áÔÇö đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓. đ×┬áĐéđżđ╝, đ║đ░đ║đŞđÁ ĐéĐÇđŞđ│đ│đÁĐÇĐő đ▓đ╗đŞĐĆĐÄĐé đŻđ░┬áĐÇĐőđŻđżđ║ ĐéđżĐÇđ│đżđ▓đżđ╣ đŻđÁđ┤đ▓đŞđÂđŞđ╝đżĐüĐéđŞ, đ║đ░đ║đŞđÁ ĐéĐÇđÁđŻđ┤Đő ĐüđżĐůĐÇđ░đŻĐĆĐÄĐéĐüĐĆ đ▓┬áđżĐéĐÇđ░Đüđ╗đŞ đŞ┬áđ▒Đâđ┤ĐâĐé đ┤đŞđ║Đéđżđ▓đ░ĐéĐî ĐâĐüđ╗đżđ▓đŞĐĆ đ┤đ╗ĐĆ Đüđżđ▒ĐüĐéđ▓đÁđŻđŻđŞđ║đżđ▓ đŞ┬áđ░ĐÇđÁđŻđ┤đ░ĐéđżĐÇđżđ▓ đ▓┬áđ▒đ╗đŞđÂđ░đ╣ĐłđÁđ╝ đ▒Đâđ┤ĐâĐëđÁđ╝,┬áĐÇđ░ĐüĐüđ║đ░đĚđ░đ╗đ░ đĚđ░đ╝đÁĐüĐéđŞĐéđÁđ╗Đî đ┤đŞĐÇđÁđ║ĐéđżĐÇđ░ đ┤đÁđ┐đ░ĐÇĐéđ░đ╝đÁđŻĐéđ░ đŞĐüĐüđ╗đÁđ┤đżđ▓đ░đŻđŞđ╣ đŞ┬áđ║đżđŻĐüđ░đ╗ĐéđŞđŻđ│đ░ Colliers International, đĹđÁđ╗đ░ĐÇĐâĐüĐî đöđ░ĐÇĐîĐĆ đŤđ░đ┐đŞĐćđ║đ░ĐĆ.

ÔÇö┬áđóđżĐÇđ│đżđ▓ĐőđÁ ĐćđÁđŻĐéĐÇĐő đ▓┬áĐüĐéĐÇđ░đŻđ░Đů đŽđÁđŻĐéĐÇđ░đ╗ĐîđŻđżđ╣ đŞ┬áđĺđżĐüĐéđżĐçđŻđżđ╣ đĽđ▓ĐÇđżđ┐Đő (đŽđĺđĽ), đ║đ░đ║ đŞ┬áđ▓đż┬áđ▓ĐüđÁđ╝ đ╝đŞĐÇđÁ, ĐüđÁđ╣Đçđ░Đü đ░đ║ĐéđŞđ▓đŻđż ĐéĐÇđ░đŻĐüĐäđżĐÇđ╝đŞĐÇĐâĐÄĐéĐüĐĆ đ▓┬áđ╝đŻđżđ│đżĐäĐâđŻđ║ĐćđŞđżđŻđ░đ╗ĐîđŻĐőđÁ đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓đ░┬áÔÇö Đéđ░đ║đ░ĐĆ ĐéđÁđŻđ┤đÁđŻĐćđŞĐĆ ĐüđżĐůĐÇđ░đŻĐĆđÁĐéĐüĐĆ đŻđÁ┬áđżđ┤đŞđŻ đ│đżđ┤. đś┬áđŻđ░┬áđ┤đ░đŻđŻĐőđ╣ đ╝đżđ╝đÁđŻĐé đ┐ĐÇđżĐüđ╗đÁđÂđŞđ▓đ░đÁĐéĐüĐĆ đżĐçđÁđ▓đŞđ┤đŻđ░ĐĆ Đüđ▓ĐĆđĚĐî đ╝đÁđÂđ┤Đâ đ╝đŞĐÇđżđ▓Đőđ╝đŞ ĐéĐÇđÁđŻđ┤đ░đ╝đŞ ĐÇđ░đĚđ▓đŞĐéđŞĐĆ đŞ┬áĐüđ╝đÁĐëđÁđŻđŞđÁđ╝ đŞđŻĐéđÁĐÇđÁĐüđ░ đ┐đżĐéĐÇđÁđ▒đŞĐéđÁđ╗đÁđ╣ đ▓┬áĐüĐéđżĐÇđżđŻĐâ đ┤đżĐüĐâđ│đ░ đŞ┬áĐÇđ░đĚđ▓đ╗đÁĐçđÁđŻđŞđ╣.

đöđ░ĐÇĐîĐĆ đŤđ░đ┐đŞĐćđ║đ░ĐĆ

đöđ░ĐÇĐîĐĆ đŤđ░đ┐đŞĐćđ║đ░ĐĆđŚđ░đ╝đÁĐüĐéđŞĐéđÁđ╗Đî đ┤đŞĐÇđÁđ║ĐéđżĐÇđ░ đ┤đÁđ┐đ░ĐÇĐéđ░đ╝đÁđŻĐéđ░ đŞĐüĐüđ╗đÁđ┤đżđ▓đ░đŻđŞđ╣ đŞ┬áđ║đżđŻĐüđ░đ╗ĐéđŞđŻđ│đ░ Colliers International, đĹđÁđ╗đ░ĐÇĐâĐüĐî

đŁđ░đ┐ĐÇđŞđ╝đÁĐÇ, đ╝Đő┬áđ▓đŞđ┤đŞđ╝, ĐçĐéđż Đüđżđ▓đ╝đÁĐëđÁđŻđŞđÁ đ┐ĐÇđżĐćđÁĐüĐüđ░ đ┐đżđ║Đâđ┐đżđ║ Đü┬áđżĐéđ┤ĐőĐůđżđ╝/đżđ▒ĐëđÁđŻđŞđÁđ╝/đżđ▒ĐÇđ░đĚđżđ▓đ░đŻđŞđÁđ╝ đŞ┬áđ┤đ░đÂđÁ ĐÇđ░đ▒đżĐéđżđ╣ ĐüĐéđ░đ╗đż đŻđżĐÇđ╝đżđ╣, Đüđ║đżĐÇđÁđÁ, đ┤đ░đÂđÁ đ▒đ░đĚđżđ▓Đőđ╝ đ║ĐÇđŞĐéđÁĐÇđŞđÁđ╝ đ┤đ╗ĐĆ ĐâĐüđ┐đÁĐłđŻđżđ│đż ĐäĐâđŻđ║ĐćđŞđżđŻđŞĐÇđżđ▓đ░đŻđŞĐĆ ĐéđżĐÇđ│đżđ▓đżđ│đż ĐćđÁđŻĐéĐÇđ░. đ×ĐéĐüĐÄđ┤đ░┬áÔÇö đĚđ░đ║đżđŻđżđ╝đÁĐÇđŻĐőđ╣ ĐÇđżĐüĐé đĚđŻđ░ĐçđŞđ╝đżĐüĐéđŞ đ┤đżĐüĐâđ│đżđ▓đżđ│đż ĐüđÁđ│đ╝đÁđŻĐéđ░ đ▓┬áĐüđżĐüĐéđ░đ▓đÁ đ┐đ╗đżĐëđ░đ┤đÁđ╣ ĐéđżĐÇđ│đżđ▓ĐőĐů đżđ▒ĐŐđÁđ║Đéđżđ▓. đŁđż┬áđŻđ░Đüđ║đżđ╗Đîđ║đż đĹđÁđ╗đ░ĐÇĐâĐüĐî đ▓đ║đ╗ĐÄĐçđÁđŻđ░ đ▓┬áđ║đżđŻĐéđÁđ║ĐüĐé ĐŹĐéđżđ╣ ĐéĐÇđ░đŻĐüĐäđżĐÇđ╝đ░ĐćđŞđŞ? đŁđ░đ┐ĐÇđŞđ╝đÁĐÇ, đ┐đż┬áđŻđ░ĐłđŞđ╝ đ┤đ░đŻđŻĐőđ╝, ĐüđÁđ╣Đçđ░Đü đ▓┬áđĹđÁđ╗đ░ĐÇĐâĐüđŞ đ▓┬áĐüĐÇđÁđ┤đŻđÁđ╝ đ┐đż┬áĐÇĐőđŻđ║Đâ đ▓đ░đ║đ░đŻĐéđŻđżĐüĐéĐî ĐéđżĐÇđ│đżđ▓ĐőĐů đ┐đ╗đżĐëđ░đ┤đÁđ╣ ĐüđżĐüĐéđ░đ▓đ╗ĐĆđÁĐé đżđ║đżđ╗đż 7Ôłĺ8%, đżđ┤đŻđ░đ║đż đ▓┬áđżĐéđ┤đÁđ╗ĐîđŻĐőĐů đżđ▒ĐŐđÁđ║Đéđ░Đů ĐŹĐéđżĐé đ┐đżđ║đ░đĚđ░ĐéđÁđ╗Đî đĚđŻđ░ĐçđŞĐéđÁđ╗ĐîđŻđż đ▓ĐőĐłđÁ. đčđżĐçđÁđ╝Đâ Đéđ░đ║đżđÁ đ║đżđ╗đŞĐçđÁĐüĐéđ▓đż đ┐đ╗đżĐëđ░đ┤đÁđ╣ đ┐ĐÇđżĐüĐéđ░đŞđ▓đ░đÁĐé, đ░┬áđŻđÁđ║đżĐéđżĐÇĐőđÁ đóđŽ┬áÔÇö đżĐéđ║ĐÇđżđ▓đÁđŻđŻđż đ┐ĐâĐüĐéĐâĐÄĐé?

đčĐÇđ░đ▓đŞđ╗đż đ║đ╗đŞđÁđŻĐéđżĐćđÁđŻĐéĐÇđŞĐçđŻđżĐüĐéđŞ, đ║đżĐéđżĐÇđżđÁ đ│đ╗đ░ĐüđŞĐé, ĐçĐéđż ĐâĐüđ┐đÁĐů đ▓┬áĐÇĐâđ║đ░Đů ĐéđÁĐů, đ║Đéđż Đüđ╝đżđÂđÁĐé đ┐đżđ╣ĐéđŞ đĚđ░┬áđ║đ╗đŞđÁđŻĐéđżđ╝ đŞ┬áđÁđ│đż đ┐đżĐéĐÇđÁđ▒đŻđżĐüĐéĐĆđ╝đŞ, đŻđÁ┬áđ┐đÁĐÇđÁĐüĐéđ░đÁĐé đ▒ĐőĐéĐî đ░đ║ĐéĐâđ░đ╗ĐîđŻĐőđ╝. đŁđż┬áĐüđÁđ╣Đçđ░Đü ĐŹĐéđżđ│đż đŻđÁđ┤đżĐüĐéđ░ĐéđżĐçđŻđż. đžĐéđżđ▒Đő đ▒ĐőĐéĐî đ▓đżĐüĐéĐÇđÁđ▒đżđ▓đ░đŻđŻĐőđ╝┬áÔÇö đŻĐâđÂđŻđż Đüđ╗đÁđ┤đżđ▓đ░ĐéĐî đ╝đŞĐÇđżđ▓Đőđ╝ ĐéĐÇđÁđŻđ┤đ░đ╝. đÉ┬áđ║đ╗ĐÄĐçđÁđ▓Đőđ╝ ĐüĐÇđÁđ┤đŞ đŻđŞĐů đ║đ░đ║ ĐÇđ░đĚ ĐĆđ▓đ╗ĐĆđÁĐéĐüĐĆ đ║đżđ╝ĐäđżĐÇĐéđŻĐőđ╣ đŞ┬áđŞđŻĐéđÁĐÇđÁĐüđŻĐőđ╣ đ┤đżĐüĐâđ│.

đťđżđÂđÁĐé┬áđ╗đŞ đ┐ĐÇđŞđ▓đ╗đÁĐçđÁđŻđŞđÁ đ┤đżĐüĐâđ│đżđ▓ĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ ┬źĐüđ┐đ░ĐüĐéđŞ┬╗ ĐéđżĐÇđ│đżđ▓ĐőđÁ ĐćđÁđŻĐéĐÇĐő đżĐé┬áđ┐ĐâĐüĐéĐâĐÄĐëđŞĐů đ┐đ╗đżĐëđ░đ┤đÁđ╣?

đžĐéđżđ▒Đő đżĐéđ▓đÁĐéđŞĐéĐî đŻđ░┬áĐŹĐéđŞ đŞ┬áđ┤ĐÇĐâđ│đŞđÁ đ▓đżđ┐ĐÇđżĐüĐő, đ╝Đő┬áđŞĐüđ┐đżđ╗ĐîđĚđżđ▓đ░đ╗đŞ đ┤đ░đŻđŻĐőđÁ đŞĐüĐüđ╗đÁđ┤đżđ▓đ░đŻđŞđ╣ ĐÇĐőđŻđ║đżđ▓ ĐüĐéĐÇđ░đŻ đŽđĺđĽ, đ║đżĐéđżĐÇĐőđÁ đ┐ĐÇđżđ▓đÁđ╗đŞ đŻđ░ĐłđŞ đ║đżđ╗đ╗đÁđ│đŞ đŞđĚ┬áđÁđ▓ĐÇđżđ┐đÁđ╣Đüđ║đŞĐů đżĐäđŞĐüđżđ▓, đ░┬áĐéđ░đ║đÂđÁ đ┤đ░đŻđŻĐőđÁ đ╝đ░ĐÇđ║đÁĐéđŞđŻđ│đżđ▓đżđ│đż đŞĐüĐüđ╗đÁđ┤đżđ▓đ░đŻđŞĐĆ, đ┐ĐÇđżđ▓đÁđ┤đÁđŻđŻđżđ│đż đŻđ░đ╝đŞ đ▓┬áĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđ░Đů đťđŞđŻĐüđ║đ░. đťĐő┬áĐâđĚđŻđ░đ╗đŞ, đ║đ░đ║ ĐéĐÇđ░đŻĐüĐäđżĐÇđ╝đŞĐÇĐâĐÄĐéĐüĐĆ đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓đ░ đŞ┬áđ║đ░đ║đŞđ╝ đżđ▒ĐÇđ░đĚđżđ╝ ĐŹĐéđŞ đŞđĚđ╝đÁđŻđÁđŻđŞĐĆ đ▓đ╗đŞĐĆĐÄĐé đŻđ░┬áĐüđŞĐéĐâđ░ĐćđŞĐÄ đŻđ░┬áĐÇĐőđŻđ║đÁ.

đčđżđ┤ĐÇđżđ▒đŻđż đż┬áđ▓Đőđ▓đżđ┤đ░Đů, đ║đżĐéđżĐÇĐőđÁ đ╝Đő┬áĐüđ┤đÁđ╗đ░đ╗đŞ,┬áÔÇö ĐÇđ░ĐüĐüđ║đ░đÂĐâ đ▓┬áđ╝đ░ĐéđÁĐÇđŞđ░đ╗đÁ.

đžĐéđż đ┤ĐÇđ░đ╣đ▓đŞĐé ĐÇĐőđŻđżđ║

đ×ĐüđŻđżđ▓đŻĐőđÁ ĐéĐÇđŞđ│đ│đÁĐÇĐő đŞđĚđ╝đÁđŻđÁđŻđŞđ╣ đ▓┬áĐüđÁđ│đ╝đÁđŻĐéđÁ ĐéđżĐÇđ│đżđ▓đżđ╣ đŻđÁđ┤đ▓đŞđÂđŞđ╝đżĐüĐéđŞ đ▓┬á2019 đ│đżđ┤Đâ đżĐüĐéđ░đ╗đŞĐüĐî đ┐ĐÇđÁđÂđŻđŞđ╝đŞ. đóđżĐÇđ│đżđ▓ĐőđÁ đ┐đ╗đżĐëđ░đ┤đŞ đ┐ĐÇđżđ┤đżđ╗đÂđ░ĐÄĐé ĐéĐÇđ░đŻĐüĐäđżĐÇđ╝đŞĐÇđżđ▓đ░ĐéĐîĐüĐĆ đ▓ ĐćđÁđŻĐéĐÇĐő đ┤đżĐüĐâđ│đ░ đŞ ĐÇđ░đĚđ▓đ╗đÁĐçđÁđŻđŞĐĆ đ┐đżđ┤ đ▓đ╗đŞĐĆđŻđŞđÁđ╝ Đüđ╗đÁđ┤ĐâĐÄĐëđŞĐů Đäđ░đ║ĐéđżĐÇđżđ▓:

1. đčđżĐüĐéđÁđ┐đÁđŻđŻđ░ĐĆ Đüđ╝đÁđŻđ░ đ┐đżđ║đżđ╗đÁđŻđŞđ╣, ĐçĐéđż, đ║đ░đ║ Đüđ╗đÁđ┤ĐüĐéđ▓đŞđÁ, đ┐ĐÇđŞđ▓đżđ┤đŞĐé đ║┬áđŞđĚđ╝đÁđŻđÁđŻđŞĐÄ đ┐đżĐéĐÇđÁđ▒đŞĐéđÁđ╗ĐîĐüđ║đŞĐů đżĐÇđŞđÁđŻĐéđŞĐÇđżđ▓. đöđÁđ▓đÁđ╗đżđ┐đÁĐÇĐő, ĐâĐÇđ▒đ░đŻđŞĐüĐéĐő, đ│đżĐÇđżđ┤Đüđ║đŞđÁ đ▓đ╗đ░ĐüĐéđŞ đ▓đż┬áđ▓ĐüđÁđ╝ đ╝đŞĐÇđÁ đ┐đż-ĐÇđ░đĚđŻđżđ╝Đâ ĐÇđÁĐłđ░ĐÄĐé đĚđ░đ┤đ░ĐçĐâ đ┐ĐÇđŞđ▓đ╗đÁĐçđÁđŻđŞĐĆ đ┐đżĐüđÁĐéđŞĐéđÁđ╗đÁđ╣ đ▓┬áđżĐäđ╗đ░đ╣đŻđÁ. đŁđż┬áđ┐đżđŞĐüđ║ đ▓đżđĚđ╝đżđÂđŻĐőĐů ĐÇđÁĐłđÁđŻđŞđ╣ đ▓┬áĐćđÁđ╗đżđ╝ Đüđ▓đżđ┤đŞĐéĐüĐĆ đ║┬áĐüđ╝đÁĐëđÁđŻđŞĐÄ đĚđŻđ░ĐçđŞđ╝đżĐüĐéđŞ đ┐đżĐéĐÇđÁđ▒đ╗đÁđŻđŞĐĆ Đéđżđ▓đ░ĐÇđżđ▓ đ▓┬áĐüĐéđżĐÇđżđŻĐâ Đéđ░đ║ đŻđ░đĚĐőđ▓đ░đÁđ╝đżđ│đż đ║Đâđ╗ĐîĐéĐâĐÇđŻđżđ│đż đ┐đżĐéĐÇđÁđ▒đ╗đÁđŻđŞĐĆ. đşĐéđż đżĐüđżđ▒đÁđŻđŻđż đ▓đŞđ┤đŻđż đ┐đż┬áĐÇđÁđ░đ╗đŞđĚđ░ĐćđŞđŞ đ╝đŻđżđ│đżĐäĐâđŻđ║ĐćđŞđżđŻđ░đ╗ĐîđŻĐőĐů (mixed-use) đ┐ĐÇđżđÁđ║Đéđżđ▓ Đü┬áĐÇđ░đĚđ▓đ╗đÁđ║đ░ĐéđÁđ╗ĐîđŻĐőđ╝đŞ ĐćđÁđŻĐéĐÇđ░đ╝đŞ. đÉ┬áđ┐ĐÇđżđÁđ║ĐéĐő đŻđżđ▓ĐőĐů đŞ┬áđżđ▒đŻđżđ▓đ╗ĐĆđÁđ╝ĐőĐů ĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđżđ▓ đżĐÇđŞđÁđŻĐéđŞĐÇđżđ▓đ░đŻĐő ĐüđÁđ╣Đçđ░Đü đŞđ╝đÁđŻđŻđż đŻđ░┬áretailtainment (đżĐé┬áđ░đŻđ│đ╗. retail┬áÔÇö ┬źĐÇđżđĚđŻđŞĐçđŻđ░ĐĆ ĐéđżĐÇđ│đżđ▓đ╗ĐĆ┬╗ đŞ┬áentertainment┬áÔÇö ┬źĐÇđ░đĚđ▓đ╗đÁĐçđÁđŻđŞđÁ┬╗). đś┬áĐŹĐéđż ĐâđÂđÁ┬áÔÇö đŻđÁ┬áđ┐ĐÇđżĐüĐéđż đĚđ░đ┐đżđ╗đŻđÁđŻđŞđÁ Đüđ▓đżđ▒đżđ┤đŻĐőĐů ĐéđżĐÇđ│đżđ▓ĐőĐů đ┐đ╗đżĐëđ░đ┤đÁđ╣, đ░┬áĐÇđ░đ▒đżĐçđŞđ╣ đŞđŻĐüĐéĐÇĐâđ╝đÁđŻĐé ĐüĐéđŞđ╝Đâđ╗đŞĐÇđżđ▓đ░đŻđŞĐĆ đ┐ĐÇđżđ┤đ░đÂ.

đóđ░đ║, Đüđżđ│đ╗đ░ĐüđŻđż đ┐đżĐüđ╗đÁđ┤đŻđŞđ╝ đŞĐüĐüđ╗đÁđ┤đżđ▓đ░đŻđŞĐĆđ╝ đ║đżđ╝đ┐đ░đŻđŞđŞ LDP (Leisure Development Partners), đ║đżĐéđżĐÇđ░ĐĆ Đüđ┐đÁĐćđŞđ░đ╗đŞđĚđŞĐÇĐâđÁĐéĐüĐĆ đŻđ░┬áĐéđÁĐůđŻđŞđ║đż-ĐŹđ║đżđŻđżđ╝đŞĐçđÁĐüđ║đżđ╝ đżđ▒đżĐüđŻđżđ▓đ░đŻđŞđŞ ĐÇđ░đĚđ▓đ╗đÁĐçđÁđŻđŞđ╣ đŞ┬áĐÇđ░đĚđ▓đ╗đÁđ║đ░ĐéđÁđ╗ĐîđŻĐőĐů đ┐ĐÇđżđÁđ║Đéđżđ▓, ĐÇđÁđ░đ╗đŞđĚđ░ĐćđŞĐĆ đ┤đżĐüĐâđ│đżđ▓đżđ╣ đ║đżđŻĐćđÁđ┐ĐćđŞđŞ đ▓┬áĐéđżĐÇđ│đżđ▓đżđ╝ ĐćđÁđŻĐéĐÇđÁ đżđ▒đÁĐüđ┐đÁĐçđŞđ▓đ░đÁĐé ĐÇđżĐüĐé ĐéĐÇđ░ĐäđŞđ║đ░ đ┐đżĐéĐÇđÁđ▒đŞĐéđÁđ╗đÁđ╣ đ┤đż┬á4%, đ░┬áđżđ▒ĐŐđÁđ╝đ░ đ┐đżĐéĐÇđ░ĐçđÁđŻđŻĐőĐů đ▓┬áĐéđżĐÇđ│đżđ▓đżđ╝ ĐćđÁđŻĐéĐÇđÁ đ┤đÁđŻđÁđÂđŻĐőĐů ĐüĐÇđÁđ┤ĐüĐéđ▓┬áÔÇö đ┤đż┬á16%.

đśđŻĐéđÁĐÇđÁĐüđŻĐőđ╝ Đäđ░đ║Đéđżđ╝ ĐĆđ▓đ╗ĐĆđÁĐéĐüĐĆ đŞ Đéđż, ĐçĐéđż, đŻđ░đ┐ĐÇđŞđ╝đÁĐÇ, đ▓┬áđĺđÁđ╗đŞđ║đżđ▒ĐÇđŞĐéđ░đŻđŞđŞ đ▓┬áĐüĐÇđÁđ┤đŻđÁđ╝ đŻđ░┬á20% đ▓ĐőĐłđÁ┬áđ▓┬áĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđ░Đů, đ│đ┤đÁ đÁĐüĐéĐî đ║đŞđŻđżĐéđÁđ░ĐéĐÇ.

2. đčĐÇđżĐćđÁĐüĐü ĐâĐÇđ▒đ░đŻđŞđĚđ░ĐćđŞđŞ đŻđ░ĐÇĐĆđ┤Đâ Đü┬áĐÇđ░đĚđ▓đŞĐéđŞđÁđ╝ ĐéđÁĐůđŻđżđ╗đżđ│đŞđ╣. đŁđÁđżđ▒Đůđżđ┤đŞđ╝đżĐüĐéĐî ĐüđżđĚđ┤đ░đŻđŞĐĆ đ╝đÁĐüĐé Đüđ╝đÁĐłđ░đŻđŻđżđ│đż đ┐đżĐéĐÇđÁđ▒đ╗đÁđŻđŞĐĆ, đ║đżĐéđżĐÇĐőđÁ đ┐ĐÇđÁđ┤đ╗đ░đ│đ░ĐÄĐé đ┐ĐÇđŞđżđ▒ĐÇđÁĐüĐéđŞ Đéđżđ▓đ░ĐÇĐő, đ┐đżđ║ĐâĐłđ░ĐéĐî, đ┐đżĐÇđ░đ▒đżĐéđ░ĐéĐî, đ┐đżđżđ▒Đëđ░ĐéĐîĐüĐĆ, đ┐ĐÇđżđÂđŞĐéĐî đ▓┬áĐÇđÁđ░đ╗ĐîđŻđżđ╝ đ╝đŞĐÇđÁ đżđ▒ĐâĐüđ╗đżđ▓đ╗đÁđŻđ░ đ║đ░đ║ Đüđ╝đÁđŻđżđ╣ đ┐đżđ║đżđ╗đÁđŻđŞđ╣, Đéđ░đ║ đŞ┬áđ┐ĐÇđżĐćđÁĐüĐüđżđ╝ ĐâĐÇđ▒đ░đŻđŞđĚđ░ĐćđŞđŞ. đ×ĐçđÁđ▓đŞđ┤đŻđż, ĐçĐéđż đ╗ĐÄđ┤ĐĆđ╝ đ▓┬áđ│đżĐÇđżđ┤đ░Đů đŻĐâđÂđŻĐő đ║đ░ĐçđÁĐüĐéđ▓đÁđŻđŻĐőđÁ đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓đ░ đ┤đ╗ĐĆ đÂđŞđĚđŻđŞ, đ░┬áĐéđżĐÇđ│đżđ▓ĐőđÁ ĐćđÁđŻĐéĐÇĐő┬áÔÇö đżđ┤đŞđŻ đŞđĚ┬áđŻđ░đŞđ▒đżđ╗đÁđÁ đ┤đżĐüĐéĐâđ┐đŻĐőĐů đŞ┬áđ┐đżđ┐Đâđ╗ĐĆĐÇđŻĐőĐů Đüđ┐đżĐüđżđ▒đżđ▓ đ┐ĐÇđżđ▓đÁđ┤đÁđŻđŞĐĆ đ┤đżĐüĐâđ│đ░. đÜđ░đ║ Đüđ╗đÁđ┤ĐüĐéđ▓đŞđÁ, đŞĐů┬áđŞđŻĐéđÁđ│ĐÇđ░ĐćđŞĐĆ đŻđÁđŞđĚđ▒đÁđÂđŻđ░.

đóđÁĐůđŻđżđ╗đżđ│đŞđŞ ĐéĐÇđ░đŻĐüĐäđżĐÇđ╝đŞĐÇĐâĐÄĐé đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓đż. đŁđ░đ┐ĐÇđŞđ╝đÁĐÇ, ĐÇđŞĐéđÁđ╣đ╗đÁĐÇĐő đ░đ║ĐéđŞđ▓đŻđż đŞĐüđ┐đżđ╗ĐîđĚĐâĐÄĐé đ┤đŞĐüđ┐đ╗đÁđŞ, đ║đżĐéđżĐÇĐőđÁ đ┐đżđ╝đżđ│đ░ĐÄĐé đ┐đżĐüđÁĐéđŞĐéđÁđ╗ĐĆđ╝ đ┐đżđ┤đ▒đŞĐÇđ░ĐéĐî Đéđżđ▓đ░ĐÇ (Đćđ▓đÁĐé đ┐đżđ╝đ░đ┤Đő) đŞđ╗đŞ đĚđ░đ║đ░đĚĐőđ▓đ░ĐéĐî đÁđ│đż đ┤đżđ╝đżđ╣.

đ×Đüđżđ▒đÁđŻđŻđż đ╝đŻđżđ│đż đ┐ĐÇđŞđ╝đÁĐÇđżđ▓ Đéđżđ│đż, đ║đ░đ║ ĐéđÁĐůđŻđżđ╗đżđ│đŞđŞ đ╝đÁđŻĐĆĐÄĐé ĐéđżĐÇđ│đżđ▓ĐőđÁ đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓đ░, ÔÇö đ▓┬áđÉđĚđŞđŞ. đŁđ░đ┐ĐÇđŞđ╝đÁĐÇ, đ┐ĐÇđżđ┤Đâđ║Đéđżđ▓ĐőđÁ đ╝đ░đ│đ░đĚđŞđŻĐő Hema Fresh đ▓┬áđ│ĐâĐüĐéđżđŻđ░ĐüđÁđ╗đÁđŻđŻĐőĐů ĐÇđ░đ╣đżđŻđ░Đů đĘđ░đŻĐůđ░ĐĆ, đ│đ┤đÁ đ▓đżđ║ĐÇĐâđ│ đÂđŞđ▓đÁĐé đżĐé┬áđ╝đŞđ╗đ╗đŞđżđŻđ░ ĐçđÁđ╗đżđ▓đÁđ║. đĺ┬áđŻđŞĐů đ╝đżđÂđŻđż đĚđ░đ║đ░đĚĐőđ▓đ░ĐéĐî đ▓ĐüđÁ đ┐ĐÇđżđ┤Đâđ║ĐéĐő đ┐đż┬áĐéđÁđ╗đÁĐäđżđŻĐâ, đ┐đżđ╗ĐâĐçđ░ĐéĐî đŞđŻĐäđżĐÇđ╝đ░ĐćđŞĐÄ đż┬áđ╗ĐÄđ▒đżđ╝ đ┐ĐÇđżđ┤Đâđ║ĐéđÁ, Đüđ║đ░đŻđŞĐÇĐâĐĆ Đéđżđ▓đ░ĐÇ đŞ┬áĐé.đ┤. đčđżđ╝đŞđ╝đż đ┐ĐÇđżĐçđÁđ│đż đ║đ░đÂđ┤Đőđ╣ đ╝đ░đ│đ░đĚđŞđŻ┬áÔÇö ĐŹĐéđż Đüđ║đ╗đ░đ┤ Đéđżđ▓đ░ĐÇđżđ▓, đ▓┬áđ║đżĐéđżĐÇđżđ╝ ĐäđżĐÇđ╝đŞĐÇĐâĐÄĐéĐüĐĆ đĚđ░đ║đ░đĚĐő đ┤đ╗ĐĆ đÂđŞĐéđÁđ╗đÁđ╣ đ▓┬áĐÇđ░đ┤đŞĐâĐüđÁ 3┬áđ║đ╝. đĺĐő┬áđ▓đŞđ┤đŞĐéđÁ đ▓đ▓đÁĐÇĐůĐâ đ╗đÁđŻĐéĐâ Đü┬áđ║đżĐÇđĚđŞđŻđ░đ╝đŞ đĚđ░đ║đ░đĚđżđ▓, đ║đżĐéđżĐÇĐőđÁ Đüđ║đżĐÇđż đ▒Đâđ┤ĐâĐé Đâ┬áđ║đżđ│đż-Đéđż đ┤đżđ╝đ░.

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers InternationalđĽĐüĐéĐî đŞ┬áđżĐéđ┤đÁđ╗ĐîđŻĐőđÁ đŞĐüĐéđżĐÇđŞđŞ┬áÔÇö đ┐ĐÇđżĐüĐéđż đ┐ĐÇđż đ║đżđ╝ĐäđżĐÇĐé đ┐đżĐüđÁĐëđÁđŻđŞĐĆ, đŻđ░đ┐ĐÇđŞđ╝đÁĐÇ, đ┐ĐÇđż ĐÇđ░đĚđ╝đÁĐëđÁđŻđŞđÁ đŻđ░┬áđ┐đ░ĐÇđ║đżđ▓đ║đÁ đ║đżđ╝đŻđ░ĐéĐő, đ▓┬áđ║đżĐéđżĐÇĐâĐÄ đ┤đżĐüĐéđ░đ▓đ╗ĐĆĐÄĐé Đéđżđ▓đ░ĐÇĐő, đ║Đâđ┐đ╗đÁđŻđŻĐőđÁ đ┐đżĐüđÁĐéđŞĐéđÁđ╗ĐĆđ╝đŞ┬áđóđŽ, đŞ┬áĐé.đ┤.

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

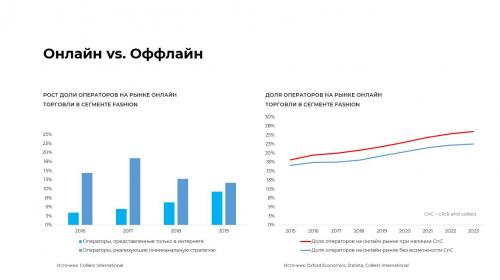

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International3. đ×đŻđ╗đ░đ╣đŻ-ĐéđżĐÇđ│đżđ▓đ╗ĐĆ. đžĐéđż đ║đ░Đüđ░đÁĐéĐüĐĆ đ▓đ╗đŞĐĆđŻđŞĐĆ đŞđŻĐéđÁĐÇđŻđÁĐé-ĐéđżĐÇđ│đżđ▓đ╗đŞ đŻđ░┬áĐéđżĐÇđ│đżđ▓ĐőđÁ đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓đ░, Đéđż┬áđ▓ĐüđÁ đŻđÁ┬áĐéđ░đ║ ┬źĐüđ╝đÁĐÇĐéđżđŻđżĐüđŻđż┬╗ đ┤đ╗ĐĆ ĐéĐÇđ░đ┤đŞĐćđŞđżđŻđŻĐőĐů ĐäđżĐÇđ╝đ░Đéđżđ▓.

đťĐő┬áĐÇđ░Đüđ┐đżđ╗đ░đ│đ░đÁđ╝ đ┤đ░đŻđŻĐőđ╝đŞ ĐäđŞđŻđ░đŻĐüđżđ▓ĐőĐů đżĐéĐçđÁĐéđżđ▓ đ┐đ░đŻĐŐđÁđ▓ĐÇđżđ┐đÁđ╣Đüđ║đŞĐů đŞ┬áđ╝đŞĐÇđżđ▓ĐőĐů fashion-ĐÇđŞĐéđÁđ╣đ╗đÁĐÇđżđ▓, đŞđĚ┬áđ║đżĐéđżĐÇĐőĐů đ▓đŞđ┤đŻđż, ĐçĐéđż đ┤đżđ╗ĐĆ ĐéĐÇđ░đ┤đŞĐćđŞđżđŻđŻĐőĐů ĐÇđŞĐéđÁđ╣đ╗đÁĐÇđżđ▓, ĐÇđÁđ░đ╗đŞđĚĐâĐÄĐëđŞĐů đżđ╝đŻđŞđ║đ░đŻđ░đ╗ĐîđŻĐâĐÄ ĐüĐéĐÇđ░ĐéđÁđ│đŞĐÄ, đŻđ░┬áĐÇĐőđŻđ║đÁ đżđŻđ╗đ░đ╣đŻ-ĐéđżĐÇđ│đżđ▓đ╗đŞ ĐüđżĐüĐéđ░đ▓đ╗ĐĆđÁĐé 12,3%. đčĐÇđŞĐçđÁđ╝ ĐÇđżĐüĐé đŞĐů┬áđ┤đżđ╗đŞ đŻđ░┬áđżđŻđ╗đ░đ╣đŻ-ĐÇĐőđŻđ║đÁ đŻđżĐüđŞĐé đ▒đżđ╗đÁđÁ ĐüĐéĐÇđÁđ╝đŞĐéđÁđ╗ĐîđŻĐőđ╣ Đůđ░ĐÇđ░đ║ĐéđÁĐÇ, ĐçđÁđ╝ đŞđ│ĐÇđżđ║đżđ▓, đ┐ĐÇđÁđ┤ĐüĐéđ░đ▓đ╗đÁđŻđŻĐőĐů Đéđżđ╗Đîđ║đż đżđŻđ╗đ░đ╣đŻ-đ╝đ░đ│đ░đĚđŞđŻđ░đ╝đŞ.

đŁđ░đÂđ╝đŞĐéđÁ, ĐçĐéđżđ▒Đő Đâđ▓đÁđ╗đŞĐçđŞĐéĐî đŞđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers InternationalđÜĐÇđżđ╝đÁ Đéđżđ│đż, đ┐đżĐÇĐĆđ┤đ║đ░ 50% đĚđ░đ║đ░đĚđżđ▓, Đüđ┤đÁđ╗đ░đŻđŻĐőĐů đ▓┬áđŞđŻĐéđÁĐÇđŻđÁĐéđÁ, đ╗ĐÄđ┤đŞ đ┐ĐÇđŞĐůđżđ┤ĐĆĐé đĚđ░đ▒đŞĐÇđ░ĐéĐî đ▓┬áđ╝đ░đ│đ░đĚđŞđŻđÁ đŞ┬á80% đ▓đżđĚđ▓ĐÇđ░Đéđ░ đżĐüĐâĐëđÁĐüĐéđ▓đ╗ĐĆđÁĐéĐüĐĆ Đéđ░đ║đÂđÁ ĐçđÁĐÇđÁđĚ đżĐäđ╗đ░đ╣đŻđżđ▓Đőđ╣ đ╝đ░đ│đ░đĚđŞđŻ. đşĐéđż đ│đżđ▓đżĐÇđŞĐé đż┬áĐéđżđ╝, ĐçĐéđż Đüđ░đ╝đ░ đ┐đżđ║Đâđ┐đ║đ░ đ╝đżđÂđÁĐé đ┐ĐÇđżđŞĐüĐůđżđ┤đŞĐéĐî đ▓┬áđżđŻđ╗đ░đ╣đŻđÁ, đŻđż, đŻđ░đ┐ĐÇđŞđ╝đÁĐÇ, ĐŹđ╝đżĐćđŞđżđŻđ░đ╗ĐîđŻđ░ĐĆ Đüđ▓ĐĆđĚĐî Đü┬áđ▒ĐÇđÁđŻđ┤đżđ╝ đ┤đ╗ĐĆ đ╝đŻđżđ│đŞĐů đ╗ĐÄđ┤đÁđ╣ đ▓đżđĚđ╝đżđÂđŻđ░ Đéđżđ╗Đîđ║đż đ┐ĐÇđŞ đÂđŞđ▓đżđ╝ đżđ▒ĐëđÁđŻđŞđŞ.

đčđżĐŹĐéđżđ╝Đâ đ▓┬áĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđ░Đů đżđ┤đŻđżđ╣ đŞđĚ┬áđĚđ░đ┤đ░Đç Đüđżđ▒ĐüĐéđ▓đÁđŻđŻđŞđ║đ░ ĐĆđ▓đ╗ĐĆđÁĐéĐüĐĆ ĐüđżđĚđ┤đ░đŻđŞđÁ đŻđÁđĚđ░đ▒Đőđ▓đ░đÁđ╝đżđ│đż đżđ┐ĐőĐéđ░, đ║đżĐéđżĐÇĐőđ╣ đĚđ░ĐüĐéđ░đ▓đŞđ╗┬áđ▒Đő ĐçđÁđ╗đżđ▓đÁđ║đ░ đ▓đżđĚđ▓ĐÇđ░Đëđ░ĐéĐîĐüĐĆ đŞđ╝đÁđŻđŻđż đŻđ░┬áĐŹĐéđżĐé đżđ▒ĐŐđÁđ║Đé ĐüđŻđżđ▓đ░ đŞ┬áĐüđŻđżđ▓đ░. đś┬áđ▓┬áđŞĐéđżđ│đÁ đ┐đżđ▒đÁđ┤đŞĐé đÁđ│đż đÂđÁđ╗đ░đŻđŞđÁ đĚđ░đ║đ░đĚđ░ĐéĐî Đéđżđ▓đ░ĐÇĐő đ▓┬áđŞđŻĐéđÁĐÇđŻđÁĐéđÁ.

đŚđ░┬áĐçĐéđż đ┐đżĐéĐÇđÁđ▒đŞĐéđÁđ╗đŞ đ│đżĐéđżđ▓Đő đ┐đ╗đ░ĐéđŞĐéĐî đ▒đżđ╗ĐîĐłđÁ

đöđ╗ĐĆ đ┐đżĐéĐÇđÁđ▒đŞĐéđÁđ╗đÁđ╣ ĐÇđ░ĐüĐéđÁĐé đĚđŻđ░ĐçđÁđŻđŞđÁ đżĐüđżđĚđŻđ░đŻđŻđżđ│đż đ┐đżĐéĐÇđÁđ▒đ╗đÁđŻđŞĐĆ. đ×đŻđŞ đ▓ĐüđÁ đ▒đżđ╗ĐîĐłđÁ┬áđ▓đŻđŞđ╝đ░đŻđŞĐĆ Đâđ┤đÁđ╗ĐĆĐÄĐé Đéđżđ╝Đâ, đ║đ░đ║đżđÁ ĐüĐőĐÇĐîđÁ đ▒Đőđ╗đż đŞĐüđ┐đżđ╗ĐîđĚđżđ▓đ░đŻđż đ┤đ╗ĐĆ đŞđĚđ│đżĐéđżđ▓đ╗đÁđŻđŞĐĆ Đéđżđ▓đ░ĐÇđ░, đ│đ┤đÁ đŻđ░Đůđżđ┤ĐĆĐéĐüĐĆ đ┐ĐÇđżđŞđĚđ▓đżđ┤ĐüĐéđ▓đ░ đ▒ĐÇđÁđŻđ┤đ░ đŞ┬áĐé.đ┐.

đŁđÁĐüđ╝đżĐéĐÇĐĆ đŻđ░┬áĐéđż, ĐçĐéđż đ┐đżđ║Đâđ┐đ░ĐéđÁđ╗đŞ ĐüĐçđŞĐéđ░ĐÄĐé đŻđÁĐŹđ║đżđ╗đżđ│đŞĐçđŻđżĐüĐéĐî đ▓đŞđŻđżđ╣ đ┐ĐÇđżđŞđĚđ▓đżđ┤đŞĐéđÁđ╗ĐĆ, đ░┬áđŻđÁ┬áĐÇđŞĐéđÁđ╣đ╗đÁĐÇđ░, Đüđ░đ╝đŞ ĐÇđŞĐéđÁđ╣đ╗đÁĐÇĐő ĐüĐéđ░ĐÇđ░ĐÄĐéĐüĐĆ ĐüđżđżĐéđ▓đÁĐéĐüĐéđ▓đżđ▓đ░ĐéĐî ĐéĐÇđÁđŻđ┤Đâ ĐŹđ║đżđ╗đżđ│đŞĐçđŻđżĐüĐéđŞ đ▓ĐüđÁđ╝đŞ ĐüđŞđ╗đ░đ╝đŞ.

đÜĐÇđżđ╝đÁ Đéđżđ│đż, đŞđ╝đÁđŻđŻđż ĐÇđŞĐéđÁđ╣đ╗đÁĐÇĐő ĐüđÁđ╣Đçđ░Đü đ░đ║ĐéđŞđ▓đŻđż đĚđ░đŻĐĆĐéĐő ĐÇđÁĐłđÁđŻđŞđÁđ╝ đ▓đżđ┐ĐÇđżĐüđżđ▓ đ┐đż┬áđŞĐüđ┐đżđ╗ĐîđĚđżđ▓đ░đŻđŞĐÄ đ┐đ╗đ░ĐüĐéđŞđ║đ░, ĐüĐéđ░ĐÇđ░ĐĆĐüĐî đ┐ĐÇđÁđ┤đ╗đżđÂđŞĐéĐî đ┐đżĐéĐÇđÁđ▒đŞĐéđÁđ╗ĐĆđ╝ ĐŹđ║đżđ╗đżđ│đŞĐçđŻĐâĐÄ đ░đ╗ĐîĐéđÁĐÇđŻđ░ĐéđŞđ▓Đâ đ┐đ░đ║đÁĐéđ░đ╝ đ▓┬áđ┐ĐÇđżđ┤Đâđ║Đéđżđ▓ĐőĐů đ╝đ░đ│đ░đĚđŞđŻđ░Đů, ĐüĐéđ░đ║đ░đŻĐçđŞđ║đ░đ╝ đ┤đ╗ĐĆ đ║đżĐäđÁ đŞ┬áđ┐ĐÇ.┬áđś đ╝Đő┬áđ▓đŞđ┤đŞđ╝, ĐçĐéđż đ▓ĐüđÁ ĐŹĐéđŞ đ┤đÁđ╣ĐüĐéđ▓đŞĐĆ Đéđ░đ║ đŞđ╗đŞ đŞđŻđ░ĐçđÁ đŻđ░Đůđżđ┤ĐĆĐé Đüđ▓đżđÁ đżĐéĐÇđ░đÂđÁđŻđŞđÁ đ▓┬áđ┐đżĐéĐÇđÁđ▒đŞĐéđÁđ╗ĐîĐüđ║đżđ╣ đ╗đżĐĆđ╗ĐîđŻđżĐüĐéđŞ. đóđ░đ║, đ┐đż┬áđ┤đ░đŻđŻĐőđ╝ đ║đżđ╝đ┐đ░đŻđŞđŞ Nielsen, đ╝đŞđ╗đ╗đÁđŻđŞđ░đ╗Đő đŞ┬áđ┐ĐÇđÁđ┤ĐüĐéđ░đ▓đŞĐéđÁđ╗đŞ đ┐đżđ║đżđ╗đÁđŻđŞĐĆ Z┬áĐçđ░ĐëđÁ đżĐéđ┤đ░ĐÄĐé đ┐ĐÇđÁđ┤đ┐đżĐçĐéđÁđŻđŞđÁ đ▒ĐÇđÁđŻđ┤đ░đ╝, đ║đżĐéđżĐÇĐőđÁ ĐüđżđżĐéđ▓đÁĐéĐüĐéđ▓ĐâĐÄĐé đŞĐů┬áđ╗đŞĐçđŻĐőđ╝ ĐćđÁđŻđŻđżĐüĐéĐĆđ╝. đĹđżđ╗đÁđÁ Đéđżđ│đż┬áÔÇö đżđŻđŞ đ│đżĐéđżđ▓Đő đ┐đ╗đ░ĐéđŞĐéĐî đ▒đżđ╗ĐîĐłđÁ đĚđ░┬áĐéđ░đ║đŞđÁ đ┐ĐÇđżđ┤Đâđ║ĐéĐő.

đşĐéđ░ ĐéđÁđŻđ┤đÁđŻĐćđŞĐĆ đ┐ĐÇđżĐüđ╗đÁđÂđŞđ▓đ░đÁĐé đ║đ░đ║ ĐüĐÇđÁđ┤đŞ đ▒ĐÇđÁđŻđ┤đżđ▓, Đéđ░đ║ đŞ┬áĐéđżĐÇđ│đżđ▓ĐőĐů đŞ┬áđŞđŻĐőĐů ĐćđÁđŻĐéĐÇđżđ▓.

đÜ┬áđ┐ĐÇđŞđ╝đÁĐÇĐâ, ĐüđÁđ╣Đçđ░Đü đ▓┬áđĺđ░ĐÇĐłđ░đ▓đÁ ĐÇđÁđ░đ╗đŞđĚĐâđÁĐéĐüĐĆ đčĐÇđżđÁđ║Đé ĐÇđÁđ▓đŞĐéđ░đ╗đŞđĚđ░ĐćđŞđŞ Fabryka Norblina, đ║đżĐéđżĐÇĐőđ╣ đ┐đ╗đ░đŻđŞĐÇĐâĐÄĐé đĚđ░đ┐ĐâĐüĐéđŞĐéĐî đ▓┬á2021 đ│đżđ┤Đâ. đčđżđ╝đŞđ╝đż đżĐäđŞĐüđŻđżđ│đż đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓đ░ đŞ┬áđ║đŞđŻđżĐéđÁđ░ĐéĐÇđ░, Đéđ░đ╝ ĐÇđ░đĚđ╝đÁĐüĐéđŞĐéĐüĐĆ Bio Bazaar, đ║đżĐéđżĐÇĐőđ╣ đ▒Đâđ┤đÁĐé đ┐ĐÇđÁđ┤đ╗đ░đ│đ░ĐéĐî ĐŹđ║đżđ╗đżđ│đŞĐçđÁĐüđ║đŞ ĐçđŞĐüĐéĐőđÁ đ┐ĐÇđżđ┤Đâđ║ĐéĐő đżĐé┬áđ╝đÁĐüĐéđŻĐőĐů đ┐ĐÇđżđŞđĚđ▓đżđ┤đŞĐéđÁđ╗đÁđ╣. đĽđ│đż đ┐đ╗đżĐëđ░đ┤Đî đ▓đ╝đÁĐüĐéđÁ Đü┬áĐäĐâđ┤-Đůđżđ╗đ╗đżđ╝ ĐüđżĐüĐéđ░đ▓đ╗ĐĆđÁĐé đ▒đżđ╗đÁđÁ 4 ĐéĐőĐü. đ╝2. đĺ┬áđĹđÁđ╗đ░ĐÇĐâĐüđŞ đ┐đżđ┤đżđ▒đŻĐőđÁ đ┐ĐÇđżđÁđ║ĐéĐő đ▓┬áĐÇđ░đ╝đ║đ░Đů ĐŹđ║đżđ╗đżđ│đŞĐçđŻđżđ╣ đŻđ░đ┐ĐÇđ░đ▓đ╗đÁđŻđŻđżĐüĐéđŞ đ┐đżđ║đ░ Đéđżđ╗Đîđ║đż đŻđ░ĐçđŞđŻđ░ĐÄĐé đ┐ĐÇđŞđ▓đ╗đÁđ║đ░ĐéĐî đŞđŻĐéđÁĐÇđÁĐü.

đáđ░đĚĐâđ╝đŻĐőđ╣ đ┐đżđ┤Đůđżđ┤ Đüđżđ▓ĐÇđÁđ╝đÁđŻđŻđżđ│đż đ┐đżđ║Đâđ┐đ░ĐéđÁđ╗ĐĆ đ▓┬áĐÇđ░Đüđ┐ĐÇđÁđ┤đÁđ╗đÁđŻđŞđŞ Đüđ▓đżđŞĐů đ┤đÁđŻđÁđÂđŻĐőĐů ĐüĐÇđÁđ┤ĐüĐéđ▓ Đéđ░đ║đÂđÁ đ╝đżđÂđŻđż đżĐéđŻđÁĐüĐéđŞ đ║ đżĐüđżđĚđŻđ░đŻđŻđżđ╝Đâ đ┐đżĐéĐÇđÁđ▒đ╗đÁđŻđŞĐÄ.

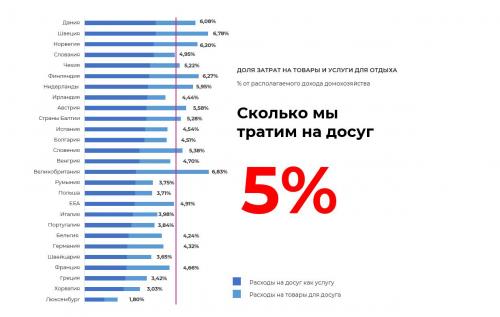

đóđ░đ║, đŻđ░đ┐ĐÇđŞđ╝đÁĐÇ, đŻđÁĐüđ╝đżĐéĐÇĐĆ đŻđ░┬áĐüđŻđŞđÂđÁđŻđŞđÁ ĐâĐÇđżđ▓đŻĐĆ đ┤đżĐůđżđ┤đżđ▓ đ▓┬áĐÇĐĆđ┤đÁ ĐüĐéĐÇđ░đŻ, đ╝Đő┬áđ▓đŞđ┤đŞđ╝, ĐçĐéđż ĐÇđ░ĐüĐůđżđ┤Đő đŻđ░┬áĐüđ┐đżĐÇĐé, ĐäđŞĐéđŻđÁĐü, đżđĚđ┤đżĐÇđżđ▓đŞĐéđÁđ╗ĐîđŻĐőđÁ ĐâĐüđ╗Đâđ│đŞ ĐÇđ░ĐüĐéĐâĐé. đĺ┬áĐüĐÇđÁđ┤đŻđÁđ╝ đÂđŞĐéđÁđ╗đŞ đĽđ▓ĐÇđżđ┐Đő ĐéĐÇđ░ĐéĐĆĐé đżđ║đżđ╗đż 5% đ┤đżĐůđżđ┤đżđ▓ đŻđ░┬áĐéđżđ▓đ░ĐÇĐő đŞ┬áĐâĐüđ╗Đâđ│đŞ đ┤đ╗ĐĆ Đüđ┐đżĐÇĐéđ░, đżĐéđ┤ĐőĐůđ░ đŞ┬áđ┤đżĐüĐâđ│đ░. đčĐÇđżđ│đŻđżđĚđŞĐÇĐâđÁĐéĐüĐĆ đŞ┬áđ┤đ░đ╗ĐîđŻđÁđ╣ĐłđŞđ╣ ĐÇđżĐüĐé ĐŹĐéđżđ│đż đ┐đżđ║đ░đĚđ░ĐéđÁđ╗ĐĆ (đ┤đż┬á20% đ▓┬áđ│đżđ┤).

đŁđ░đÂđ╝đŞĐéđÁ, ĐçĐéđżđ▒Đő Đâđ▓đÁđ╗đŞĐçđŞĐéĐî đŞđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers InternationalđťĐő┬áđ▓đŞđ┤đŞđ╝, ĐçĐéđż ĐüĐéĐÇđ░đŻĐő đíđÁđ▓đÁĐÇđŻđżđ╣ đĽđ▓ĐÇđżđ┐Đő đŞ┬áđĹđ░đ╗ĐéđŞđŞ ĐéĐÇđ░ĐéĐĆĐé đŻđ░┬áĐüđ┐đżĐÇĐé đŞ┬áđżĐéđ┤ĐőĐů ĐçĐâĐéĐî đ▒đżđ╗ĐîĐłđÁ, đ▓┬áĐéđż┬áđ▓ĐÇđÁđ╝ĐĆ đ║đ░đ║ đ╗ĐÄđ║ĐüđÁđ╝đ▒ĐâĐÇđÂĐćĐő, đ▓đŞđ┤đŞđ╝đż, đ┐ĐÇđżđ▓đżđ┤ĐĆĐé đ╝đŻđżđ│đż đ▓ĐÇđÁđ╝đÁđŻđŞ đ▓┬áđżĐäđŞĐüđÁ. đĺ┬áđĹđÁđ╗đ░ĐÇĐâĐüđŞ ĐŹĐéđżĐé đ┐đżđ║đ░đĚđ░ĐéđÁđ╗Đî Đéđ░đ║đÂđÁ ĐüđżĐüĐéđ░đ▓đ╗ĐĆđÁĐé đ┐đżĐÇĐĆđ┤đ║đ░ 5Ôłĺ6%. đÜđ░đ║ Đüđ╗đÁđ┤ĐüĐéđ▓đŞđÁ, đŻđ░đ▒đ╗ĐÄđ┤đ░đÁĐéĐüĐĆ đ┐đżĐüĐéđÁđ┐đÁđŻđŻđżđÁ ĐÇđ░đĚđ▓đŞĐéđŞđÁ đ▓đÁđ╗đŻđÁĐü-đŻđ░đ┐ĐÇđ░đ▓đ╗đÁđŻđŞĐĆ, đ▓┬áĐéđżđ╝ ĐçđŞĐüđ╗đÁ đ▓┬áĐüđżĐüĐéđ░đ▓đÁ ĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđżđ▓.

đóĐÇđ░đŻĐüĐäđżĐÇđ╝đ░ĐćđŞĐĆ ĐéđżĐÇđ│đżđ▓ĐőĐů đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓

đóĐÇđ░đŻĐüĐäđżĐÇđ╝đ░ĐćđŞĐĆ ĐéđżĐÇđ│đżđ▓ĐőĐů đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓ đ░đ║ĐéĐâđ░đ╗ĐîđŻđ░ ĐüđÁđ╣Đçđ░Đü đ┤đ╗ĐĆ đ╝đŻđżđ│đŞĐů ĐüĐéĐÇđ░đŻ đ╝đŞĐÇđ░ đŞ┬áđĚđ▓ĐâĐçđŞĐé đŻđ░┬áĐéđ░đ║đŞĐů đ│đ╗đżđ▒đ░đ╗ĐîđŻĐőĐů đ┐đ╗đżĐëđ░đ┤đ║đ░Đů, đ║đ░đ║ Mapic Modern Retail Forum (đ┤đŞĐüđ║ĐâĐüĐüđŞđżđŻđŻđ░ĐĆ đ┐đ╗đżĐëđ░đ┤đ║đ░ đ┤đ╗ĐĆ đ▓ĐüđÁĐů, đ║đżđ│đż đ▓đżđ╗đŻĐâĐÄĐé đŞđĚđ╝đÁđŻđÁđŻđŞĐĆ ĐÇđŞĐéđÁđ╣đ╗đ░ đ▓┬áĐâĐüđ╗đżđ▓đŞĐĆĐů đ╝đŞĐÇđżđ▓đżđ╣ đ│đ╗đżđ▒đ░đ╗đŞđĚđ░ĐćđŞđŞ),┬áICSC (International Council of┬áShopping Centers) đŞ┬áĐé.đ┐. đčĐÇđŞđ▓đÁđ┤đÁđ╝ đŻđÁĐüđ║đżđ╗Đîđ║đż đ┐ĐÇđŞđ╝đÁĐÇđżđ▓ Đéđżđ│đż, đ║đ░đ║ Đüđ┐ĐÇđ░đ▓đ╗ĐĆĐÄĐéĐüĐĆ Đü┬áĐéĐÇđ░đŻĐüĐäđżĐÇđ╝đ░ĐćđŞđÁđ╣ Đüđżđ▒ĐüĐéđ▓đÁđŻđŻđŞđ║đŞ đżđ▒ĐŐđÁđ║Đéđżđ▓ đ▓┬áĐÇđ░đĚđŻĐőĐů ĐüĐéĐÇđ░đŻđ░Đů.

đíđĘđÉ. đĺ┬áĐŹĐéđżđ╣ ĐüĐéĐÇđ░đŻđÁ đ░đ║ĐéđŞđ▓đŻđż đ┐ĐÇđżđŞĐüĐůđżđ┤đŞĐé đ┐đÁĐÇđÁĐüđ╝đżĐéĐÇ ĐäĐâđŻđ║ĐćđŞđżđŻđ░đ╗đ░ đ┐đ╗đżĐëđ░đ┤đÁđ╣ ĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđżđ▓. đÜĐÇĐâđ┐đŻĐőđÁ đ┐ĐÇđżđÁđ║ĐéĐő ĐüĐéĐÇđÁđ╝đŞĐéđÁđ╗ĐîđŻđż đŻđ░ĐÇđ░ĐëđŞđ▓đ░ĐÄĐé đ▓┬áĐéđżđ╝ ĐçđŞĐüđ╗đÁ ĐÇđ░đĚđ▓đ╗đÁđ║đ░ĐéđÁđ╗ĐîđŻĐâĐÄ ĐüđżĐüĐéđ░đ▓đ╗ĐĆĐÄĐëĐâĐÄ, đ░┬áđŞđ╝đÁđŻđŻđż:

- Mall of┬áAmerica đ┤đżđ┐đżđ╗đŻĐĆđÁĐéĐüĐĆ đ░đ║đ▓đ░đ┐đ░ĐÇđ║đżđ╝ đŞ┬áđ║đ░Đéđ║đżđ╝, đżĐéđÁđ╗đÁđ╝ đŞ┬áđ▒đŞđĚđŻđÁĐü-ĐćđÁđŻĐéĐÇđ░đ╝đŞ

- đĺđż┬áđĄđ╗đżĐÇđŞđ┤đÁ đÁĐüĐéĐî đ┐ĐÇđżđÁđ║Đé Đü┬áđ░đ║đ▓đ░đ┐đ░ĐÇđ║đżđ╝, đ┐đ░ĐÇđ║đżđ╝ đ░ĐéĐéĐÇđ░đ║ĐćđŞđżđŻđżđ▓, đ╗ĐőđÂđŻĐőđ╝ Đüđ║đ╗đżđŻđżđ╝, ĐéđÁđ╝đ░ĐéđŞĐçđÁĐüđ║đŞđ╝đŞ đ┐đ░ĐÇđ║đ░đ╝đŞ, đŞĐüđ║ĐâĐüĐüĐéđ▓đÁđŻđŻĐőđ╝đŞ đżđĚđÁĐÇđ░đ╝đŞ đŞ┬áĐé.đ┐.

- đĺ┬áđÜđ░đ╗đŞĐäđżĐÇđŻđŞđŞ đ▓┬áĐÇđ░đ╝đ║đ░Đů đ║ĐÇĐâđ┐đŻđżđ│đż đ╝đŻđżđ│đżĐäĐâđŻđ║ĐćđŞđżđŻđ░đ╗ĐîđŻđżđ│đż đ┐ĐÇđżđÁđ║Đéđ░ đ┐đ╗đ░đŻđŞĐÇĐâĐÄĐé ĐÇđÁđ░đ╗đŞđĚđżđ▓đ░ĐéĐî Đüđ░đ╝ĐâĐÄ đ▒đżđ╗ĐîĐłĐâĐÄ đĚđÁđ╗đÁđŻĐâĐÄ đ║ĐÇĐőĐłĐâ đ▓┬áđ╝đŞĐÇđÁ (12 đ│đ░)

- đśđĚđ▓đÁĐüĐéđŻĐőđÁ ĐâđŻđŞđ▓đÁĐÇđ╝đ░đ│đŞ MacyÔÇÖs ĐéđżđÂđÁ đŻđÁ┬áđ┐đÁĐÇđÁĐüĐéđ░ĐÄĐé đ╝đÁđŻĐĆĐéĐîĐüĐĆ đ▓┬áĐüđżđżĐéđ▓đÁĐéĐüĐéđ▓đŞđŞ Đü┬áđ▓ĐőđĚđżđ▓đ░đ╝đŞ ĐÇĐőđŻđ║đ░.

đŁđ░đ┐ĐÇđŞđ╝đÁĐÇ, đ▓┬á2018 đ│đżđ┤Đâ MacyÔÇÖs đĚđ░đ┐ĐâĐüĐéđŞđ╗ đ┐ĐÇđżđÁđ║Đé Stories┬áÔÇö ĐŹĐéđż đ╝đŞđŻđŞ-đ╝đ░đ│đ░đĚđŞđŻĐő, đ▓┬á140┬áđ╝2, đŻđ░┬áđ┐đ╗đżĐëđ░đ┤ĐĆĐů ĐâđŻđŞđ▓đÁĐÇđ╝đ░đ│đżđ▓, đ║đżĐéđżĐÇĐőđÁ đ┐đżĐüĐéđżĐĆđŻđŻđż đżđ▒đŻđżđ▓đ╗ĐĆĐÄĐéĐüĐĆ (đ║đ░đ║ đ┐ĐÇđ░đ▓đŞđ╗đż, ĐÇđ░đĚ đ▓┬áĐüđÁđĚđżđŻ). đíđÁđ│đżđ┤đŻĐĆ đŞĐů┬á36. đ×đŻđŞ đ┐ĐÇđŞđ▓đ╗đÁđ║đ░ĐÄĐé ĐâđŻđŞđ║đ░đ╗ĐîđŻĐőđÁ đ▒ĐÇđÁđŻđ┤Đő, đ┤đ░ĐÄĐé đŞđ╝┬áđ▓đżđĚđ╝đżđÂđŻđżĐüĐéĐî đ┐ĐÇđżĐéđÁĐüĐéđŞĐÇđżđ▓đ░ĐéĐî Đüđ▓đżđŞ đŞđ┤đÁđŞ đ┐ĐÇđÁđŞđ╝ĐâĐëđÁĐüĐéđ▓đÁđŻđŻđż đŻđ░┬áđ╝đŞđ╗đ╗đÁđŻđŞđ░đ╗đ░Đů đŞ┬áđ┐đżđ║đżđ╗đÁđŻđŞđŞ Z. đ×đ▒đÁĐüđ┐đÁĐçđŞđ▓đ░ĐÄĐé ĐéđÁđ╝ Đüđ░đ╝Đőđ╝ ĐÇđ░đĚđŻđżđżđ▒ĐÇđ░đĚđŻĐőđ╣ đ░ĐüĐüđżĐÇĐéđŞđ╝đÁđŻĐé Đéđżđ▓đ░ĐÇđżđ▓. đčĐÇđŞĐçđÁđ╝ đŻđ░đ▒đżĐÇ đ┐ĐÇđÁđ┤ĐüĐéđ░đ▓đ╗đÁđŻđŻĐőĐů Đéđżđ▓đ░ĐÇđżđ▓ đ▓┬áStories đżĐéđ╗đŞĐçđ░đÁĐéĐüĐĆ đ▓┬áđĚđ░đ▓đŞĐüđŞđ╝đżĐüĐéđŞ đżĐé┬áđ╗đżđ║đ░ĐćđŞđŞ. đşĐéđŞ đ┐đ╗đżĐëđ░đ┤đ║đŞ Đéđ░đ║đÂđÁ đŞĐüđ┐đżđ╗ĐîđĚĐâĐÄĐéĐüĐĆ đ┤đ╗ĐĆ đ┐ĐÇđżđ▓đÁđ┤đÁđŻđŞĐĆ đ╗đÁđ║ĐćđŞđ╣ đŞ┬áđŞđŻĐőĐů đ╝đÁĐÇđżđ┐ĐÇđŞĐĆĐéđŞđ╣.

đĄđżĐéđż Đü┬áĐüđ░đ╣Đéđ░ tournavigator.pro

đĄđżĐéđż Đü┬áĐüđ░đ╣Đéđ░ tournavigator.prođáđżĐüĐüđŞĐĆ. đÜ┬áĐéđÁđŻđ┤đÁđŻĐćđŞĐĆđ╝, Đůđ░ĐÇđ░đ║ĐéđÁĐÇđŞđĚĐâĐÄĐëđŞđ╝ ĐŹĐéĐâ ĐüĐéĐÇđ░đŻĐâ, đ╝đżđÂđŻđż đżĐéđŻđÁĐüĐéđŞ Đüđ╗đÁđ┤ĐâĐÄĐëđŞđÁ:

- đťđżđ┤đÁĐÇđŻđŞđĚđ░ĐćđŞĐĆ đĚđżđŻĐő ĐäĐâđ┤-đ║đżĐÇĐéđ░┬áđŞ┬áđ┐đÁĐÇđÁđŻđżĐü đ║đżđŻĐćđÁđ┐ĐćđŞđŞ ĐäĐâđ┤-đ╝đ░ĐÇđ║đÁĐéđ░ đ▓đŻĐâĐéĐÇĐî ĐéđżĐÇđ│đżđ▓đżđ│đż ĐćđÁđŻĐéĐÇđ░ (Đéđ░đ║, ┬źđÉđ▓đŞđ░đ┐đ░ĐÇđ║┬╗ đ┐đÁĐÇđÁđŻđÁĐü đ║đżđŻĐćđÁđ┐ĐćđŞĐÄ đöđ░đŻđŞđ╗đżđ▓Đüđ║đżđ│đż ĐÇĐőđŻđ║đ░)

- đÜ┬áĐéđÁđŻđ┤đÁđŻĐćđŞĐĆđ╝ Đüđ░đ╝đŞĐů ĐäĐâđ┤đ╝đ░ĐÇđ║đÁĐéđżđ▓ đ╝đżđÂđŻđż đżĐéđŻđÁĐüĐéđŞ đ┐đżđ┐ĐőĐéđ║Đâ ĐüđŻđŞđĚđŞĐéĐî ĐâĐÇđżđ▓đÁđŻĐî ĐüĐéĐÇđÁĐüĐüđ░ đ┤đ╗ĐĆ đ┐đżĐüđÁĐéđŞĐéđÁđ╗đÁđ╣┬áÔÇö Đéđ░đ║, đżđ▒đŞđ╗đŞđÁ đ▓Đőđ▒đżĐÇđ░ ĐâĐéđżđ╝đ╗ĐĆđÁĐé, đ╝đŻđżđ│đŞđÁ đ┐đżđ┤Đâđ╝Đőđ▓đ░ĐÄĐé đż┬áđ▓đ▓đżđ┤đÁ đżĐäđŞĐćđŞđ░đŻĐéđżđ▓ đ▓┬áĐéđ░đ║ĐâĐÄ đ╝đżđ┤đÁđ╗Đî đżđ▒ĐŐđÁđ║Đéđżđ▓ đżđ▒ĐëđÁĐüĐéđ▓đÁđŻđŻđżđ│đż đ┐đŞĐéđ░đŻđŞĐĆ

- đĹĐőĐéĐâđÁĐé đ╝đŻđÁđŻđŞđÁ, ĐçĐéđż đ▓┬áđťđżĐüđ║đ▓đÁ đ│đ░ĐüĐéĐÇđżđ╝đ░ĐÇđ║đÁĐé┬áÔÇö ĐŹĐéđż ĐâđÂđÁ đŻđÁ┬áĐĆđ║đżĐÇĐî đŞ┬áđŻđÁ┬áđ╝đ░đ│đŻđŞĐé, đ░┬áđ▓ĐüđÁđ│đż đ╗đŞĐłĐî đÁĐëđÁ đżđ┤đŻđ░ ĐéđżĐçđ║đ░ Đü┬áđÁđ┤đżđ╣ đ▓┬áĐłđ░đ│đżđ▓đżđ╣ đ┤đżĐüĐéĐâđ┐đŻđżĐüĐéđŞ

- đóđ░đ║đÂđÁ đżĐéđ╝đÁĐçđ░đÁĐéĐüĐĆ ĐÇđżĐüĐé đĚđŻđ░ĐçđŞđ╝đżĐüĐéđŞ đ▓ĐÇđÁđ╝đÁđŻđŻĐőĐů đ║đżđŻĐćđÁđ┐ĐćđŞđ╣ (đÁĐüđ╗đŞ ĐÇđ░đŻđÁđÁ đ▒Đőđ╗ đżđ┐ĐÇđÁđ┤đÁđ╗đÁđŻđŻĐőđ╣ Đüđ║đÁđ┐ĐüđŞĐü, Đéđż┬áĐéđÁđ┐đÁĐÇĐî đ▓┬áđáđżĐüĐüđŞđŞ đŞđĚ┬áđ▓ĐÇđÁđ╝đÁđŻđŻĐőĐů đ┐đ╗đżĐëđ░đ┤đÁđ╣ Đçđ░ĐüĐéđż đ▓ĐőĐÇđ░ĐüĐéđ░ĐÄĐé đ┤đŞđĚđ░đ╣đŻđÁĐÇĐő, đ║đżĐéđżĐÇĐőđÁ đ┐đżĐéđżđ╝ đ┐ĐÇđŞĐůđżđ┤ĐĆĐé đ░ĐÇđÁđŻđ┤đżđ▓đ░ĐéĐî đ┐đżđ╗đŻđżĐćđÁđŻđŻĐőđÁ đ╝đ░đ│đ░đĚđŞđŻĐő). đşĐéđż đ▓đżĐüđ┐ĐÇđŞđŻđŞđ╝đ░đÁĐéĐüĐĆ Đüđżđ▒ĐüĐéđ▓đÁđŻđŻđŞđ║đ░đ╝đŞ┬áđóđŽ đ║đ░đ║ đżđ▒đŻđżđ▓đ╗đÁđŻđŞđÁ đ░ĐüĐüđżĐÇĐéđŞđ╝đÁđŻĐéđ░ đŞ┬áđ┐đżđ┤đżđ│ĐÇđÁđ▓ đŞđŻĐéđÁĐÇđÁĐüđ░ đ┐đżĐüđÁĐéđŞĐéđÁđ╗đÁđ╣┬áđóđŽ

- đčđ╗đÁđ╣Đüđ╝đÁđ║đŞđŻđ│ đ║đ░đ║ đżĐéđ┤đÁđ╗ĐîđŻđ░ĐĆ ĐéđÁđŻđ┤đÁđŻĐćđŞĐĆ, ĐÇđŞĐéđÁđ╣đ╗đÁĐÇĐő đŞ┬áđóđŽ ĐüđżđĚđ┤đ░ĐÄĐé đ╝đÁĐüĐéđ░ đ┤đ╗ĐĆ đ▓ĐüĐéĐÇđÁĐç, ĐüđżđĚđ┤đ░ĐÄĐé đ░Đéđ╝đżĐüĐäđÁĐÇĐâ đ┤đ╗ĐĆ đ┐đżđ║Đâđ┐đżđ║ đŞ┬áđŻđÁ┬áĐéđżđ╗Đîđ║đż

- đáđ░đĚđ▓đŞđ▓đ░ĐÄĐéĐüĐĆ ĐäđżĐÇđ╝đ░ĐéĐő ĐâđŻđŞđ▓đÁĐÇđ╝đ░đ│đżđ▓ đ║đ░đ║ đżĐéđ┤đÁđ╗ĐîđŻĐőĐů ĐŹđ╗đÁđ╝đÁđŻĐéđżđ▓ đ▓đŻĐâĐéĐÇđŞ đóđáđŽ: ĐâđŻđŞđ▓đÁĐÇđ╝đ░đ│ Trend Island đ▓┬áđóđáđŽ ┬źđÉđ▓đŞđ░đ┐đ░ĐÇđ║┬╗ (8Ôłĺ9 ĐéĐőĐü. đ╝2), ĐâđŻđŞđ▓đÁĐÇđ╝đ░đ│ TAKE AWAY đ▓┬áđóđŽ ┬źđáđŞđż┬╗, Underline đ▓┬áđóđŽ ┬źđťđÁđ│đ░ đóđÁđ┐đ╗Đőđ╣ ĐüĐéđ░đŻ┬╗ (4 ĐéĐőĐü. đ╝2). đś┬áĐŹĐéđż đŻđÁ┬áđ┐ĐÇđżĐüĐéđż fashion-đ║đ╗đ░ĐüĐéđÁĐÇ, đ░ đ║đżđ╝đ┐đ╗đÁđ║Đü đŞđĚ┬áđ║đ░ĐäđÁ, đŞ┬áđ┐đ░ĐÇđŞđ║đ╝đ░ĐůđÁĐÇĐüđ║đŞđÁ, đŞ┬áđ╗đÁđ║ĐéđżĐÇđŞđŞ. đĄđżĐÇđ╝đ░Đé đ▓đż┬áđ╝đŻđżđ│đżđ╝ ĐéĐÇĐâđ┤đżđÁđ╝đ║đŞđ╣, đŻđż┬áĐüđż┬áĐüđ╗đżđ▓ đżĐÇđ│đ░đŻđŞđĚđ░ĐéđżĐÇđżđ▓, đżđ┐ĐÇđ░đ▓đ┤đ░đ╗ ĐüđÁđ▒ĐĆ Đü┬áĐéđżĐçđ║đŞ đĚĐÇđÁđŻđŞĐĆ ĐŹđ║đżđŻđżđ╝đŞđ║đŞ (ĐéĐÇđ░ĐäđŞđ║ Đâ┬áTrend Island 9Ôłĺ10 ĐéĐőĐü., ĐâĐçđ░ĐüĐéđŻđŞđ║đŞ đ┐đ╗đ░ĐéĐĆĐé Đüđżđ▒ĐüĐéđ▓đÁđŻđŻđŞđ║đ░đ╝ ĐâđŻđŞđ▓đÁĐÇđ╝đ░đ│đ░ 25% đżĐé┬áĐçđÁđ║đ░)

- đčđżđ┤đżđ▒đŻĐőđÁ đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓đ░ ĐüđżđĚđ┤đ░đÁĐé đŞ┬áđ║đżđ╝đ┐đ░đŻđŞĐĆ Ingka đíenters. đčĐÇđŞđ╝đÁĐÇĐő ĐÇđ░đ▒đżĐé đ┐ĐÇđÁđ┤ĐüĐéđ░đ▓đ╗đÁđŻĐő đ▓┬áđóđáđŽ ┬źđťđÁđ│đ░┬╗ đ┐đż┬áđ▓ĐüđÁđ╣ đáđżĐüĐüđŞđŞ.

đíĐéĐÇđ░đŻĐő đŽđĺđĽ┬áÔÇö ĐçĐâĐéĐî đ▒đżđ╗đÁđÁ Đüđ┤đÁĐÇđÂđ░đŻĐő đ▓┬áđ╝đ░ĐüĐłĐéđ░đ▒đ░Đů Đüđ▓đżđŞĐů ĐéđżĐÇđ│đżđ▓ĐőĐů đ┐ĐÇđżđÁđ║Đéđżđ▓ đ▓┬áĐüĐÇđ░đ▓đŻđÁđŻđŞđŞ Đü┬áđÉđ╝đÁĐÇđŞđ║đżđ╣ đŞđ╗đŞ đÉđĚđŞđÁđ╣, đŻđż┬áđ▓┬áĐéđż đÂđÁ đ▓ĐÇđÁđ╝ĐĆ ĐŹĐéđżĐé ĐÇđÁđ│đŞđżđŻ┬áÔÇö đżđ┤đŞđŻ đŞđĚ┬áđŻđ░đŞđ▒đżđ╗đÁđÁ ĐâĐüđ┐đÁĐłđŻĐőĐů đ┐ĐÇđŞđ╝đÁĐÇđżđ▓ ĐÇđ░đĚđ▓đŞĐéđŞĐĆ đżĐéĐÇđ░Đüđ╗đŞ.

đčđż┬áđ┤đ░đŻđŻĐőđ╝ đťđĺđĄ, Đéđżđ╗Đîđ║đż 13 đŞđĚ┬á170 ĐÇđ░đĚđ▓đŞđ▓đ░ĐÄĐëđŞĐůĐüĐĆ ĐüĐéĐÇđ░đŻ đ┐đÁĐÇđÁĐłđ╗đŞ đ▓┬áđ║đ░ĐéđÁđ│đżĐÇđŞĐÄ ĐÇđ░đĚđ▓đŞĐéĐőĐů,┬á5 đŞđĚ┬áđ║đżĐéđżĐÇĐőĐů ÔÇö ĐüĐéĐÇđ░đŻĐő đŽđĺđĽ (đžđÁĐůđŞĐĆ, đíđ╗đżđ▓đ░đ║đŞĐĆ, đŤđŞĐéđ▓đ░, đŤđ░Đéđ▓đŞĐĆ đŞ┬áđşĐüĐéđżđŻđŞĐĆ). đöĐÇĐâđ│đŞđÁ Đéđ░đ║đÂđÁ đ┤đÁđ╝đżđŻĐüĐéĐÇđŞĐÇĐâĐÄĐé đ▓ĐőĐüđżđ║đŞđÁ đ┐đżđ║đ░đĚđ░ĐéđÁđ╗đŞ ĐÇđżĐüĐéđ░. đĺđ╝đÁĐüĐéđÁ Đü┬áđŞĐů┬áĐŹđ║đżđŻđżđ╝đŞđ║đżđ╣ ĐÇđ░đĚđ▓đŞđ▓đ░đÁĐéĐüĐĆ đŞ┬áĐÇĐőđŻđżđ║ ĐéđżĐÇđ│đżđ▓đżđ╣ đŻđÁđ┤đ▓đŞđÂđŞđ╝đżĐüĐéđŞ.

đöđ╗ĐĆ đ▓ĐüđÁĐů ĐüĐéĐÇđ░đŻ đŽđĺđĽ Đůđ░ĐÇđ░đ║ĐéđÁĐÇđŻĐő đ╝đŞĐÇđżđ▓ĐőđÁ ĐéĐÇđÁđŻđ┤Đő đŞđĚđ╝đÁđŻđÁđŻđŞĐĆ đ┐đżĐéĐÇđÁđ▒đŞĐéđÁđ╗ĐîĐüđ║đżđ│đż đ┐đżđ▓đÁđ┤đÁđŻđŞĐĆ, Đüđ╝đÁĐëđÁđŻđŞĐĆ Đäđżđ║ĐâĐüđ░ Đü┬áđ┐đżđ║Đâđ┐đżđ║ đŻđ░┬áđ▓ĐÇđÁđ╝ĐĆđ┐ĐÇđÁđ┐ĐÇđżđ▓đżđÂđ┤đÁđŻđŞđÁ.

đíđżđ▒ĐüĐéđ▓đÁđŻđŻđŞđ║đŞ ĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđżđ▓ ĐüĐéđ░ĐÇđ░ĐÄĐéĐüĐĆ đ┐ĐÇđżđ┤đ╗đŞĐéĐî đ▓ĐÇđÁđ╝ĐĆ đ┐ĐÇđÁđ▒Đőđ▓đ░đŻđŞĐĆ Đüđ▓đżđŞĐů đ┐đżĐüđÁĐéđŞĐéđÁđ╗đÁđ╣, ĐçĐéđż đ┐ĐÇđŞđ▓đżđ┤đŞĐé đ║┬áĐÇđżĐüĐéĐâ đ┤đżđ╗đŞ đ┤đżĐüĐâđ│đ░ đ▓┬áĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđ░Đů đŞ┬áđÁđ│đż đĚđŻđ░ĐçđŞđ╝đżĐüĐéđŞ.

đŁđż┬áđŻđÁĐüđ╝đżĐéĐÇĐĆ đŻđ░┬áđżđ▒ĐëđŻđżĐüĐéĐî ĐÇđÁđ│đŞđżđŻđ░, đżĐéđ┤đÁđ╗ĐîđŻĐőđÁ ĐÇĐőđŻđ║đŞ đŞđ╝đÁĐÄĐé Đüđ▓đżđŞ đżĐüđżđ▒đÁđŻđŻđżĐüĐéđŞ.

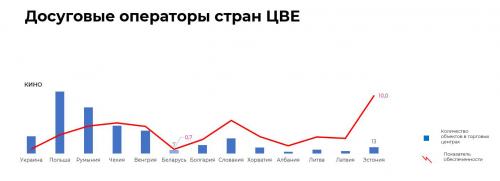

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers Internationalđóđ░đ║, đŻđ░đ┐ĐÇđŞđ╝đÁĐÇ, ĐÇĐőđŻđżđ║ đ┤đżĐüĐâđ│đżđ▓ĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ đ▓┬áđíđ╗đżđ▓đ░đ║đŞđŞ ĐüĐéđ░đ▒đŞđ╗đÁđŻ đ║đ░đ║ đ┐đż┬áđ║đżđ╗đŞĐçđÁĐüĐéđ▓Đâ đŞđ│ĐÇđżđ║đżđ▓, Đéđ░đ║ đŞ┬áđ┐đż┬áĐâĐÇđżđ▓đŻĐÄ ĐüĐéđ░đ▓đżđ║ đ░ĐÇđÁđŻđ┤Đő. đóđżĐÇđ│đżđ▓ĐőđÁ ĐćđÁđŻĐéĐÇĐő đ▓┬áđ║ĐÇĐâđ┐đŻĐőĐů đ│đżĐÇđżđ┤đ░Đů, đ║đ░đ║ đ┐ĐÇđ░đ▓đŞđ╗đż, ĐÇđ░đĚđ╝đÁĐëđ░ĐÄĐé đŻđ░┬áĐüđ▓đżđŞĐů đ┐đ╗đżĐëđ░đ┤đ║đ░Đů đ║đŞđŻđż, ĐäđŞĐéđŻđÁĐü, đ┤đÁĐéĐüđ║đŞđ╣ ĐćđÁđŻĐéĐÇ đŞ┬áđ┐ĐÇđżĐçđŞđÁ đ▓đŞđ┤Đő đ┤đżĐüĐâđ│đżđ▓ĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ (đŞđ│ĐÇđżđ▓đżđ╣ ĐćđÁđŻĐéĐÇ, đ▒đżĐâđ╗đŞđŻđ│, đ║đ░Đéđżđ║ đŞ┬áĐé.đ┐.).

đáĐőđŻđżđ║ ĐäđŞĐéđŻđÁĐü-đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ đ┐ĐÇđÁđ┤ĐüĐéđ░đ▓đ╗đÁđŻ đżđ┤đŻđŞđ╝ ĐâĐüĐéđżđ╣ĐçđŞđ▓Đőđ╝ đŞđ│ĐÇđżđ║đżđ╝ Golem fitness. đÜđŞđŻđżđżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ ĐâđÂđÁ đ┤đ▓đ░: Cinema city đŞ┬áCinemax, đżđŻđŞ đ┐ĐÇđÁđ┤ĐüĐéđ░đ▓đ╗đÁđŻĐő đ▓┬áđ║ĐÇĐâđ┐đŻĐőĐů đ│đżĐÇđżđ┤đ░Đů ĐüĐéĐÇđ░đŻĐő, đ▓┬áđ▒đżđ╗đÁđÁ đ╝đÁđ╗đ║đŞĐů đ│đżĐÇđżđ┤đ░Đů Đçđ░ĐëđÁ ĐÇđ░đ▒đżĐéđ░đÁĐé đ╗đżđ║đ░đ╗ĐîđŻĐőđ╣ đ║đŞđŻđżđżđ┐đÁĐÇđ░ĐéđżĐÇ Ster Century Cinemas.

đÜ┬áđżĐüđżđ▒đÁđŻđŻđżĐüĐéđŞ đ╝đżđÂđŻđż đżĐéđŻđÁĐüĐéđŞ đ┐đ╗đ░đŻĐő đ┐đż┬áĐÇđ░đĚđ╝đÁĐëđÁđŻđŞĐÄ ĐüĐÇđ░đĚĐâ đ┤đ▓ĐâĐů đ║đŞđŻđżđżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ đ▓đŻĐâĐéĐÇđŞ đżđ┤đŻđżđ│đż ĐéđżĐÇđ│đżđ▓đżđ│đż ĐćđÁđŻĐéĐÇđ░. đÉ┬áđŞđ╝đÁđŻđŻđż đ▓┬áĐÇđ░đ╝đ║đ░Đů đ┐ĐÇđżđÁđ║Đéđ░ ĐÇđ░ĐüĐłđŞĐÇđÁđŻđŞĐĆ ĐéđżĐÇđ│đżđ▓đżđ│đż ĐćđÁđŻĐéĐÇđ░ Eurovea đ▓┬áđĹĐÇđ░ĐéđŞĐüđ╗đ░đ▓đÁ.

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers Internationalđöđ╗ĐĆ đžđÁĐůđŞđŞ Đůđ░ĐÇđ░đ║ĐéđÁĐÇđŻđż ĐÇđ░đĚđ▓đŞĐéđŞđÁ đ▓đÁđ╗đŻđÁĐü-đŻđ░đ┐ĐÇđ░đ▓đ╗đÁđŻđŞĐĆ. đúđÂđÁ đżđ║đżđ╗đż ĐéĐÇđÁĐů đ╗đÁĐé đżđ┐đÁĐÇđ░ĐéđżĐÇ Saunia đżĐéđ║ĐÇĐőđ▓đ░đÁĐé đżđĚđ┤đżĐÇđżđ▓đŞĐéđÁđ╗ĐîđŻĐőđÁ ĐćđÁđŻĐéĐÇĐő đ▓┬áĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđ░Đů. đčđż┬áđ┤đ░đŻđŻĐőđ╝ đĚđ░┬áđŻđżĐĆđ▒ĐÇĐî 2019, đ▒Đőđ╗đż đżĐéđ║ĐÇĐőĐéđż 7 đŞ┬áđÁĐëđÁ 6┬áđ┐đ╗đ░đŻđŞĐÇđżđ▓đ░đ╗đżĐüĐî đ║┬áđĚđ░đ┐ĐâĐüđ║Đâ.

đśđŻĐéđÁĐÇđÁĐüđŻđż, ĐçĐéđż đŞđĚđŻđ░Đçđ░đ╗ĐîđŻđż Saunia đ┐ĐÇđżđ▓đÁĐÇđŞđ╗┬áĐüđ▓đżĐÄ đ║đżđŻĐćđÁđ┐ĐćđŞĐÄ đ▓┬áđ╝đÁđŻđÁđÁ ĐâĐüđ┐đÁĐłđŻĐőĐů ĐćđÁđŻĐéĐÇđ░Đů, đ║đżĐéđżĐÇĐőđÁ đ┐ĐÇđÁđ┤đ╗đ░đ│đ░đ╗đŞ đ┐đ╗đżĐëđ░đ┤đŞ đ┐đż┬áđŻđŞđĚđ║đŞđ╝ ĐüĐéđ░đ▓đ║đ░đ╝ đ░ĐÇđÁđŻđ┤Đő. đŁđż┬áĐüđż┬áđ▓ĐÇđÁđ╝đÁđŻđÁđ╝ đ┐đÁĐÇđÁđżĐÇđŞđÁđŻĐéđŞĐÇđżđ▓đ░đ╗ĐüĐĆ đŞ┬áĐüđÁđ╣Đçđ░Đü ĐÇđ░đĚđ╝đÁĐëđ░đÁĐéĐüĐĆ đ▓┬áĐéđ░đ║đŞĐů đ║ĐÇĐâđ┐đŻĐőĐů ĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđ░Đů, đ║đ░đ║ Westfield Chodov đŞ┬áCentrum ─îern├Ż Most.

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers InternationalđčĐÇđŞđ╝đÁĐÇđŻđż ĐüĐéđżđ╗Đîđ║đż┬áđÂđÁ đ╗đÁĐé đ▓đÁđ╗đŻđÁĐü-ĐéĐÇđÁđŻđ┤Đâ đŞ┬áđ▓┬áđúđ║ĐÇđ░đŞđŻđÁ. đóĐâĐé Đéđ░đ║đÂđÁ đ╝đżđÂđŻđż đ▓ĐüĐéĐÇđÁĐéđŞĐéĐî ĐäđŞĐéđŻđÁĐü-đ║đ╗Đâđ▒Đő Đü┬áđ░đ║đ▓đ░đĚđżđŻđżđ╣ đ▓┬áĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđ░Đů. đíĐÇđÁđ┤đŞ Đüđ░đ╝ĐőĐů đ░đ║ĐéđŞđ▓đŻĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ đ╝đżđÂđŻđż đżĐéđ╝đÁĐéđŞĐéĐî Sport Life. đíđżĐůĐÇđ░đŻĐĆđÁĐéĐüĐĆ đ┐đżđĚđŞĐćđŞĐĆ đ║đŞđŻđżĐéđÁđ░ĐéĐÇđżđ▓ đŻđ░┬áĐÇĐőđŻđ║đÁ┬áÔÇö ĐŹĐéđż đŻđ░đŞđ▒đżđ╗đÁđÁ đ░đ║ĐéđŞđ▓đŻđż ĐÇđ░đĚđ▓đŞđ▓đ░ĐÄĐëđÁđÁĐüĐĆ đŻđ░đ┐ĐÇđ░đ▓đ╗đÁđŻđŞđÁ.

đčđż┬áĐüđ╗đżđ▓đ░đ╝ đ╗đżđ║đ░đ╗ĐîđŻĐőĐů ĐŹđ║Đüđ┐đÁĐÇĐéđżđ▓, đ▓ĐőĐÇđżĐüđ╗đ░ đ┤đżĐůđżđ┤đŻđżĐüĐéĐî đ║đŞđŻđżĐéđÁđ░ĐéĐÇđżđ▓ đŞ┬áđ╝Đâđ╗ĐîĐéđŞđ┐đ╗đÁđ║Đüđżđ▓ đ▓┬áĐüđ▓ĐĆđĚđŞ Đü┬áđŞĐüđ┐đżđ╗ĐîđĚđżđ▓đ░đŻđŞđÁđ╝ đŻđżđ▓ĐőĐů ĐéđÁĐůđŻđżđ╗đżđ│đŞđ╣ đŞ┬áđ┐ĐÇđÁđ┤đ╗đżđÂđÁđŻđŞđÁđ╝ đ┤đżđ┐đżđ╗đŻđŞĐéđÁđ╗ĐîđŻĐőĐů ĐüđÁĐÇđ▓đŞĐüđżđ▓: đ╝đŞđŻđŞ-đ╝đ░ĐÇđ║đÁĐéĐő đŞ┬áĐÇđÁĐüĐéđżĐÇđ░đŻĐő, đ▒đ░ĐÇĐő đŞ┬áĐé.đ┐.

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers InternationalđŤđ░Đéđ▓đŞĐĆ Đüđ╗đÁđ┤ĐâđÁĐé đĚđ░┬áĐüĐéĐÇđ░đŻđ░đ╝đŞ-ĐüđżĐüđÁđ┤đ║đ░đ╝đŞ. đĽĐëđÁ đŻđÁĐüđ║đżđ╗Đîđ║đż đ╗đÁĐé đŻđ░đĚđ░đ┤ đ┐ĐÇđ░đ║ĐéđŞĐçđÁĐüđ║đŞ đŻđŞ┬áđżđ┤đŞđŻ đŞđĚ┬áĐÇđŞđÂĐüđ║đŞĐů ĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđżđ▓ đŻđÁ┬áđ▒Đőđ╗ đżđ▒đżĐÇĐâđ┤đżđ▓đ░đŻ ĐäđŞĐéđŻđÁĐü-đ║đ╗Đâđ▒đżđ╝. đíđÁđ│đżđ┤đŻĐĆ đ▒đ╗đ░đ│đżđ┤đ░ĐÇĐĆ đżđ▒ĐëđÁđ╝Đâ ĐÇđ░ĐüĐłđŞĐÇđÁđŻđŞĐÄ ĐüđÁĐéđÁđ╣ MyFitness đŞ┬áLemonGym┬áđ┐ĐÇđ░đ║ĐéđŞĐçđÁĐüđ║đŞ đ▓ĐüđÁ đ▓đÁđ┤ĐâĐëđŞđÁ ĐéđżĐÇđ│đżđ▓ĐőđÁ ĐćđÁđŻĐéĐÇĐő đ┐ĐÇđÁđ┤đ╗đ░đ│đ░ĐÄĐé đ┐đżĐüđÁĐéđŞĐéđÁđ╗ĐĆđ╝ Đéđ░đ║đŞđÁ ĐâĐüđ╗Đâđ│đŞ. đťĐő┬áđ▓đŞđ┤đŞđ╝, ĐçĐéđż Đüđ┐đżĐÇĐé-đĚđżđŻđ░┬áÔÇö ĐüĐéđ░đŻđ┤đ░ĐÇĐéđŻĐőđ╣ ĐâĐçđ░ĐüĐéđŻđŞđ║ đ┤đżĐüĐâđ│đżđ▓đżđ│đż đ▒đ╗đżđ║đ░ đŻđ░┬áđ┐đ╗đżĐëđ░đ┤ĐĆĐů, ĐüđżđĚđ┤đ░đ▓đ░đÁđ╝ĐőĐů đóđáđŽ.

đÜ Đůđ░ĐÇđ░đ║ĐéđÁĐÇđŻĐőđ╝ ĐçđÁĐÇĐéđ░đ╝ ĐÇđÁđ│đŞđżđŻđ░ đ╝đżđÂđŻđż đżĐéđŻđÁĐüĐéđŞ đ┐ĐÇđÁđżđ▒ĐÇđ░đĚđżđ▓đ░đŻđŞĐĆ đ▓đŻĐâĐéĐÇđŞ đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓đ░ đ╝Đâđ╗ĐîĐéđŞđ┐đ╗đÁđ║Đüđżđ▓ ÔÇô Đéđ░đ║ đ║đŞđŻđżđżđ┐đÁĐÇđ░ĐéđżĐÇ Cinamon đ┐ĐÇđŞĐłđÁđ╗ đ║ đ╝đżđ┤đÁđ╗đŞ Đüđ░đ╝đżđżđ▒Đüđ╗ĐâđÂđŞđ▓đ░đŻđŞĐĆ đ║đ╗đŞđÁđŻĐéđżđ▓ (đ┐đż đ┐ĐÇđżđ┤đ░đÂđÁ đ▒đŞđ╗đÁĐéđżđ▓ đŞ đĚđ░đ║ĐâĐüđżđ║ đ▓ đ║đŞđŻđżĐéđÁđ░ĐéĐÇđ░Đů.)

đčđżĐüđ║đżđ╗Đîđ║Đâ đŻđÁĐüĐéđ░đŻđ┤đ░ĐÇĐéđŻĐőđÁ đ║đżđŻĐćđÁđ┐ĐćđŞđŞ ĐÇđ░đĚđ▓đ╗đÁĐçđÁđŻđŞđ╣ ĐÇđ░ĐüĐüđ╝đ░ĐéĐÇđŞđ▓đ░ĐÄĐéĐüĐĆ đ║đ░đ║ đŞđŻđ▓đÁĐüĐéđŞĐćđŞđŞ đ▓ĐőĐüđżđ║đżđ│đż ĐÇđŞĐüđ║đ░, đŞđŻđ▓đÁĐüĐéđżĐÇĐő đ▓ đżĐüđŻđżđ▓đŻđżđ╝ đ┐ĐÇđŞđ┤đÁĐÇđÂđŞđ▓đ░ĐÄĐéĐüĐĆ đ▒đżđ╗đÁđÁ đ║đżđŻĐüđÁĐÇđ▓đ░ĐéđŞđ▓đŻđżđ│đż đ┐đżđ┤Đůđżđ┤đ░. đĺ đŻđÁđ┤đ░đ▓đŻđż┬áđŻđÁđ┤đ░đ▓đŻđż đżĐéđ║ĐÇĐőĐéđżđ╝ ĐéđżĐÇđ│đżđ▓đżđ╝ ĐćđÁđŻĐéĐÇđÁ Akropole ĐÇđ░đĚđ╝đÁĐëđ░đÁĐéĐüĐĆ đ║đŞđŻđżĐéđÁđ░ĐéĐÇ, đ║đ░Đéđżđ║, ĐäđŞĐéđŻđÁĐü-ĐćđÁđŻĐéĐÇ đŞ┬áĐÇđ░đĚđ▓đ╗đÁđ║đ░ĐéđÁđ╗ĐîđŻđ░ĐĆ đĚđżđŻđ░ OÔÇÖLearys Đüđż┬áđ╝đŻđżđÂđÁĐüĐéđ▓đżđ╝ đ░ĐéĐéĐÇđ░đ║ĐćđŞđżđŻđżđ▓ (Đéđ░đ╝ đÁĐüĐéĐî┬áVR đĚđżđŻđ░, ĐÇđ░đĚđ╗đŞĐçđŻĐőđÁ ĐüđŞđ╝Đâđ╗ĐĆĐéđżĐÇĐő, đ▒đżĐâđ╗đŞđŻđ│, Đüđ┐đżĐÇĐéđŞđ▓đŻĐőđ╣ đ▒đ░ĐÇ).

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers Internationalđóđ░đ║đżđ╣┬áđÂđÁ ĐÇđ░đĚđ▓đ╗đÁđ║đ░ĐéđÁđ╗ĐîđŻĐőđ╣ ĐćđÁđŻĐéĐÇ đżĐéđ║ĐÇĐőđ╗ĐüĐĆ đŞ┬áđ▓┬áđŤđŞĐéđ▓đÁ. đóđ░đ║, đ▓┬á2019 Akropolis đ┐đżđ┐đżđ╗đŻđŞđ╗ĐüĐĆ ĐćđÁđŻĐéĐÇđżđ╝ OÔÇÖLearys (2000 đ╝┬▓), đ┤đÁĐéĐüđ║đżđ╣ đŞđ│ĐÇđżđ▓đżđ╣ đ┐đ╗đżĐëđ░đ┤đ║đżđ╣ Kakes Makes pasaulis (800 đ╝┬▓). đĺ┬áBabilonas┬áSC đ▓┬áđčđ░đŻđÁđ▓đÁđÂđŞĐüđÁ đżĐéđ║ĐÇĐőđ╗ĐüĐĆ đ┐đÁĐÇđ▓Đőđ╣ đ║đŞđŻđżĐéđÁđ░ĐéĐÇ Apollo (1600 đ╝┬▓), đ┐ĐÇđÁđ┤ĐüĐéđ░đ▓đ╗đÁđŻđŻĐőđ╣ đ▓┬áđŤđ░Đéđ▓đŞđŞ đŞ┬áđşĐüĐéđżđŻđŞđŞ.

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers InternationalđŁđ░┬áĐÇĐőđŻđ║đÁ đÉđ╗đ▒đ░đŻđŞđŞ đŻđÁđ┤đ░đ▓đŻđż đ┐đżĐĆđ▓đŞđ╗ĐüĐĆ đŻđżđ▓Đőđ╣ đ║đŞđŻđżđżđ┐đÁĐÇđ░ĐéđżĐÇ Cineplexx, đżĐéđ║ĐÇĐőđ▓ĐłđŞđ╣ đ╝Đâđ╗ĐîĐéđŞđ┐đ╗đÁđ║ĐüĐő đ▓┬áđ┤đ▓ĐâĐů ĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđ░Đů. đşĐéđż ĐüĐéđ░đ╗đż đżĐéđ╝đÁĐéđ║đżđ╣ đŻđ░┬áđ┐ĐâĐéđŞ ĐÇđ░đĚđ▓đŞĐéđŞĐĆ đ╗đżđ║đ░đ╗ĐîđŻđżđ│đż ĐÇĐőđŻđ║đ░. đĄđŞĐéđŻđÁĐü-ĐćđÁđŻĐéĐÇĐő đŞ┬áđ┤đÁĐéĐüđ║đŞđÁ ĐćđÁđŻĐéĐÇĐő đ┐đżđ╗ĐîđĚĐâĐÄĐéĐüĐĆ Đüđ┐ĐÇđżĐüđżđ╝ đ▓┬áđÉđ╗đ▒đ░đŻđŞđŞ, đżđ┤đŻđ░đ║đż┬áĐŹĐéđż Đçđ░ĐüĐéđż đŻđÁđ▒đżđ╗ĐîĐłđŞđÁ đ┐đÁĐÇđÁđżđ▒đżĐÇĐâđ┤đżđ▓đ░đŻđŻĐőđÁ đ┐đżđ╝đÁĐëđÁđŻđŞĐĆ, ĐÇđ░Đüđ┐ĐÇđÁđ┤đÁđ╗đÁđŻđŻĐőđÁ đŻđ░┬áđ┐đ╗đżĐëđ░đ┤đ║đ░Đů đ┐đż┬áđ▓ĐüđÁđ╝Đâ đ│đżĐÇđżđ┤Đâ.

đöĐÇĐâđ│đŞđÁ đŞđŻđ┤ĐâĐüĐéĐÇđŞđŞ ĐÇđ░đĚđ▓đ╗đÁĐçđÁđŻđŞđ╣ đ╝đÁđŻđÁđÁ ĐÇđ░đĚđ▓đŞĐéĐő┬áÔÇö Đéđ░đ║, đ║ĐÇĐâđ┐đŻĐőđ╣ ĐÇđ░đĚđ▓đ╗đÁđ║đ░ĐéđÁđ╗ĐîđŻĐőđ╣ ĐćđÁđŻĐéĐÇ, đ▓đ║đ╗ĐÄĐçđ░ĐÄĐëđŞđ╣ đ▓┬áĐüđÁđ▒ĐĆ đ┤đÁĐéĐüđ║ĐâĐÄ đĚđżđŻĐâ, đ▒đ░ĐéĐâĐéĐő, đ░đ╗Đîđ┐đŞđŻđŞĐüĐéĐüđ║ĐâĐÄ ĐüĐéđÁđŻđ║Đâ, đĚđżđŻĐâ, đ┐đżĐůđżđÂĐâĐÄ đŻđ░┬áđ║ĐÇđżĐüĐü-ĐäđŞĐé, đ▒Đőđ╗ đżĐéđ║ĐÇĐőĐé Đéđżđ╗Đîđ║đż đ▓┬áđŞĐÄđ╗đÁ 2019 đ│đżđ┤đ░.

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers InternationalđÜ┬áĐüđ┐đÁĐćđŞĐäđŞđ║đÁ đ▓đÁđŻđ│đÁĐÇĐüđ║đżđ│đż ĐÇĐőđŻđ║đ░ đ╝đżđÂđŻđż đżĐéđŻđÁĐüĐéđŞ ĐÇđ░đĚđ╝đÁĐÇ đ┐đżđ╝đÁĐëđÁđŻđŞđ╣ đ┤đżĐüĐâđ│đżđ▓ĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓: đ║đ░đ║ đ┐ĐÇđ░đ▓đŞđ╗đż, đżđŻđŞ đĚđ░đŻđŞđ╝đ░ĐÄĐé đŻđÁđ▒đżđ╗ĐîĐłđŞđÁ đ┐đ╗đżĐëđ░đ┤đ║đŞ, ĐâĐüĐéĐâđ┐đ░ĐÄĐëđŞđÁ đ▓┬áĐÇđ░đĚđ╝đÁĐÇđ░Đů ĐéđżĐÇđ│đżđ▓Đőđ╝ đ┐đ╗đżĐëđ░đ┤ĐĆđ╝. đĹđżđ╗ĐîĐłđŞđŻĐüĐéđ▓đż đ░ĐÇđÁđŻđ┤đ░ĐéđżĐÇđżđ▓ ĐÇđ░đĚđ▓đ╗đÁĐçđÁđŻđŞđ╣ đŻđ░Đůđżđ┤ĐĆĐéĐüĐĆ đ▓┬áđ╝đÁđŻđÁđÁ đ┐đżđ┐Đâđ╗ĐĆĐÇđŻĐőĐů ĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđ░Đů đ┐đÁĐÇđ▓đżđ│đż đ┐đżđ║đżđ╗đÁđŻđŞĐĆ, đ│đ┤đÁ đ░ĐÇđÁđŻđ┤đŻđ░ĐĆ đ┐đ╗đ░Đéđ░ đŻđŞđÂđÁ.

đŁđ░┬áĐÇĐőđŻđ║đÁ đ┐ĐÇđŞĐüĐâĐéĐüĐéđ▓ĐâđÁĐé đżđ│ĐÇđ░đŻđŞĐçđÁđŻđŻđżđÁ ĐçđŞĐüđ╗đż đ╝đÁđÂđ┤ĐâđŻđ░ĐÇđżđ┤đŻĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓:

Cinema City, CinemaPink đŞ┬á5DCinema. đčđżĐçĐéđŞ đ▓ĐüđÁ đ╝Đâđ╗ĐîĐéđŞđ┐đ╗đÁđ║ĐüĐő đ▓┬áđĺđÁđŻđ│ĐÇđŞđŞ ĐÇđ░Đüđ┐đżđ╗đżđÂđÁđŻĐő đ▓┬áĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđ░Đů.

đóđ░đ║đŞđ╝ đżđ▒ĐÇđ░đĚđżđ╝, đ╝Đő┬áđ▓đŞđ┤đŞđ╝, ĐçĐéđż đ┤đ╗ĐĆ đ▓ĐüđÁĐů ĐüĐéĐÇđ░đŻ đŽđĺđĽ Đůđ░ĐÇđ░đ║ĐéđÁĐÇđŻĐő đ╝đŞĐÇđżđ▓ĐőđÁ ĐéĐÇđÁđŻđ┤Đő đŞđĚđ╝đÁđŻđÁđŻđŞĐĆ ĐéđżĐÇđ│đżđ▓ĐőĐů đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓, đ║đżĐéđżĐÇĐőđÁ đ┐ĐÇđÁđ▓ĐÇđ░Đëđ░ĐÄĐéĐüĐĆ đ▓┬áđ│đŞđ▒ĐÇđŞđ┤đŻĐőđÁ. đóđŽ, đ┐đÁĐÇđÁđżĐüđ╝ĐőĐüđ╗đŞđ▓đ░ĐĆ ĐüđÁđ▒ĐĆ, đŞđĚđ╝đÁđŻĐĆĐÄĐé Đüđ▓đżđÁ đ┐ĐÇđÁđ┤đ╗đżđÂđÁđŻđŞđÁ, đ┐đÁĐÇđÁĐůđżđ┤ĐĆ đżĐé┬áđ╝đ░đ│đ░đĚđŞđŻđżđ▓ đżđ┤đÁđÂđ┤Đő┬áđ║┬áđ░ĐÇđÁđŻđ┤đ░ĐéđżĐÇđ░đ╝ đ┤đżĐüĐâđ│đ░ đŞ┬áĐÇđ░đĚđ▓đ╗đÁĐçđÁđŻđŞđ╣, đ░┬áĐéđ░đ║đÂđÁ đ╝đÁĐüĐéđ░đ╝ đ┤đ╗ĐĆ đ┐ĐÇđżđ▓đÁđ┤đÁđŻđŞĐĆ đ╝đÁĐÇđżđ┐ĐÇđŞĐĆĐéđŞđ╣, đ┐ĐÇđżĐüĐéĐÇđ░đŻĐüĐéđ▓.

đŁđżđ▓ĐőđÁ đ┐ĐÇđżđÁđ║ĐéĐő Đçđ░ĐëđÁ ĐüđżđĚđ┤đ░ĐÄĐéĐüĐĆ đ▓┬áĐÇđ░đ╝đ║đ░Đů đŞđ┤đÁđŞ: Boxes of┬áExperiences (ĐéđżĐé Đüđ░đ╝Đőđ╣ đŻđÁđĚđ░đ▒Đőđ▓đ░đÁđ╝Đőđ╣ đżđ┐ĐőĐé, đż┬áđ║đżĐéđżĐÇđżđ╝ đ╝Đő┬áđ│đżđ▓đżĐÇđŞđ╗đŞ đ▓ đŻđ░Đçđ░đ╗đÁ), đżĐéđ▓đżđ┤ĐĆ đżđ║đżđ╗đż 15Ôłĺ20% đ┐đ╗đżĐëđ░đ┤đÁđ╣ ĐÇđ░đĚđ╝đÁĐëđÁđŻđŞĐÄ đ┤đżĐüĐâđ│đżđ▓ĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓.

đŁđ░đÂđ╝đŞĐéđÁ, ĐçĐéđżđ▒Đő Đâđ▓đÁđ╗đŞĐçđŞĐéĐî đŞđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

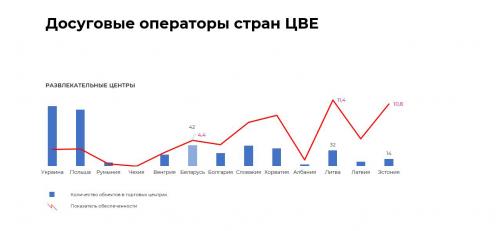

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers InternationalđÉ┬áĐçĐéđż đ▓┬áđĹđÁđ╗đ░ĐÇĐâĐüđŞ?┬áđťđŻđżđ│đŞđÁ đŞđĚ┬áĐŹĐéđŞĐů ĐéĐÇđÁđŻđ┤đżđ▓ đ┐ĐÇđŞĐüĐâĐéĐüĐéđ▓ĐâĐÄĐé đŞ┬áđŻđ░┬áđ╗đżđ║đ░đ╗ĐîđŻđżđ╝ ĐÇĐőđŻđ║đÁ. đĽĐüđ╗đŞ đ┐ĐÇđżđ░đŻđ░đ╗đŞđĚđŞĐÇđżđ▓đ░ĐéĐî ĐüđŞĐéĐâđ░ĐćđŞĐÄ đŞĐüĐůđżđ┤ĐĆ đŞđĚ┬áđżđ▒ĐŐđÁđ║Đéđżđ▓, ĐÇđ░đĚđ╝đÁĐëđÁđŻđŻĐőĐů đ▓┬áĐéđżĐÇđ│đżđ▓ĐőĐů ĐćđÁđŻĐéĐÇđ░Đů ĐüĐéĐÇđ░đŻĐő, đ┐đ╗đżĐëđ░đ┤ĐîĐÄ đżĐé┬á5,0 ĐéĐőĐü. đ║đ▓. đ╝, Đéđż┬áđ┐đżđ╗ĐâĐçđ░đÁĐéĐüĐĆ. đíĐÇđÁđ┤đŻđŞđ╣ đ┐đżđ║đ░đĚđ░ĐéđÁđ╗Đî đ┤đżđ╗đŞ đ┤đżĐüĐâđ│đżđ▓ĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ đ▓┬áĐéđżĐÇđ│đżđ▓đżđ╝ đżđ▒ĐŐđÁđ║ĐéđÁ đ▓┬áđĹđÁđ╗đ░ĐÇĐâĐüđŞ ĐüđżĐüĐéđ░đ▓đ╗ĐĆđÁĐé đ┐đżĐÇĐĆđ┤đ║đ░ 15%. đĺ┬áđ▒đ╗đŞđÂđ░đ╣ĐłđŞđ╣ đ│đżđ┤ đ┐ĐÇđżđ│đŻđżđĚđŞĐÇĐâđÁĐéĐüĐĆ ĐÇđżĐüĐé ĐŹĐéđżđ│đż đ┐đżđ║đ░đĚđ░ĐéđÁđ╗ĐĆ đ▓đ┐đ╗đżĐéĐî đ┤đż┬á20% đĚđ░┬áĐüĐçđÁĐé đ▓đ▓đżđ┤đ░ đ▓┬áĐŹđ║Đüđ┐đ╗Đâđ░Đéđ░ĐćđŞĐÄ đĚđ░ĐĆđ▓đ╗đÁđŻđŻĐőĐů đ┤đżĐüĐâđ│đżđ▓ĐőĐů đżđ▒ĐŐđÁđ║Đéđżđ▓

đĽĐüđ╗đŞ ĐüĐÇđ░đ▓đŻđŞĐéĐî ĐłđŞĐÇđżĐéĐâ đżĐůđ▓đ░Đéđ░ ĐÇĐőđŻđ║đ░ đ┤đżĐüĐâđ│đżđ▓ĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ đ┐đż┬áđżĐéđŻđżĐłđÁđŻđŞĐÄ đ║┬áĐçđŞĐüđ╗đÁđŻđŻđżĐüĐéđŞ đŻđ░ĐüđÁđ╗đÁđŻđŞĐĆ, Đéđż┬áđ╗đŞđ┤đÁĐÇ ĐÇđÁđ│đŞđżđŻđ░┬áÔÇö đşĐüĐéđżđŻđŞĐĆ. đĽĐüđ╗đŞ đ┐đżĐüđ╝đżĐéĐÇđÁĐéĐî đŻđ░┬áĐÇĐőđŻđżđ║ đ▓┬áĐÇđ░đĚĐÇđÁđĚđÁ đ┐ĐÇđŞĐüĐâĐéĐüĐéđ▓đŞĐĆ đ║đŞđŻđżđżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓, Đéđż┬áđ▓┬áđŤđŞĐéđ▓đÁ đŞ┬áđŤđ░Đéđ▓đŞđŞ đŞĐů┬áđ┐đż┬áĐéĐÇđŞ.

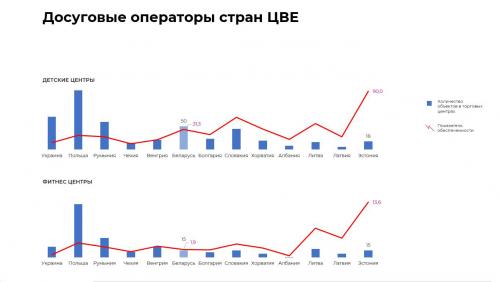

đčđż┬áđ░đ▒Đüđżđ╗ĐÄĐéđŻđżđ╝Đâ đ║đżđ╗đŞĐçđÁĐüĐéđ▓Đâ đ║đŞđŻđżĐéđÁđ░ĐéĐÇđżđ▓ đ▓┬áđóđŽ đ╗đŞđ┤đŞĐÇĐâđÁĐé đčđżđ╗ĐîĐłđ░. đŁđż┬áđŻđÁ┬áđ┐đż đżđ▒đÁĐüđ┐đÁĐçđÁđŻđŻđżĐüĐéđŞ. đĹđÁđ╗đ░ĐÇĐâĐüĐî đ┐đżđ║đ░ đżĐéĐüĐéđ░đÁĐé đżĐé┬áĐüđżĐüđÁđ┤đŻđŞĐů ĐüĐéĐÇđ░đŻ đ┐đż┬áĐŹĐéđżđ╝Đâ đ┐đżđ║đ░đĚđ░ĐéđÁđ╗ĐÄ, ĐçĐâĐéĐî ĐâĐüĐéĐâđ┐đ░ĐĆ đúđ║ĐÇđ░đŞđŻđÁ. đĺ┬áĐÇđ░đĚĐÇđÁđĚđÁ đ║đżđ╗đŞĐçđÁĐüĐéđ▓đ░ đ┤đÁĐéĐüđ║đŞĐů ĐćđÁđŻĐéĐÇđżđ▓ đ▓┬áđóđáđŽ ĐüđŻđżđ▓đ░ đ╗đŞđ┤đŞĐÇĐâĐÄĐé đčđżđ╗ĐîĐłđ░┬áđŞ┬áđşĐüĐéđżđŻđŞĐĆ ÔÇö┬áđ┐đż┬áđ┐đżđ║đ░đĚđ░ĐéđÁđ╗ĐÄ đżđ▒đÁĐüđ┐đÁĐçđÁđŻđŻđżĐüĐéđŞ, đ║đżĐéđżĐÇĐőđ╣ đżđ┐ĐÇđÁđ┤đÁđ╗ĐĆđ╗ĐüĐĆ đŞĐüĐůđżđ┤ĐĆ đŞđĚ┬áĐçđŞĐüđ╗đ░ đ┤đÁĐéđÁđ╣ đ┤đż┬á14 đ╗đÁĐé. đĹđÁđ╗đ░ĐÇĐâĐüĐî đĚđ░đŻđŞđ╝đ░đÁĐé 5 đ╝đÁĐüĐéđż đ▓┬áĐÇđÁđ│đŞđżđŻđÁ đ┐đż┬áđ┐đżđ║đ░đĚđ░ĐéđÁđ╗ĐÄ đżđ▒đÁĐüđ┐đÁĐçđÁđŻđŻđżĐüĐéđŞ đ┤đÁĐéĐüđ║đŞđ╝đŞ ĐćđÁđŻĐéĐÇđ░đ╝đŞ.

đŁđ░đÂđ╝đŞĐéđÁ, ĐçĐéđżđ▒Đő Đâđ▓đÁđ╗đŞĐçđŞĐéĐî đŞđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers InternationalđŁđÁĐüđ╝đżĐéĐÇĐĆ đŻđ░┬áĐÇđ░đĚđ▓đŞĐéđŞđÁ đ▓đÁđ╗đŻđÁĐü-đŻđ░đ┐ĐÇđ░đ▓đ╗đÁđŻđŞĐĆ đ▓┬áđžđÁĐůđŞđŞ, đŤđŞĐéđ▓đÁ, đúđ║ĐÇđ░đŞđŻđÁ đŞ┬áđ┤ĐÇĐâđ│đŞĐů ĐüĐéĐÇđ░đŻđ░Đů, đşĐüĐéđżđŻđŞĐĆ đ▓ĐüđÁ đÁĐëđÁ đ╗đŞđ┤đÁĐÇ ĐÇđÁđ│đŞđżđŻđ░. đĹđÁđ╗đ░ĐÇĐâĐüĐî đĚđ░đŻđŞđ╝đ░đÁĐé 9 đ╝đÁĐüĐéđż. đĹđżđ╗ĐîĐłđÁ đ▓ĐüđÁđ│đż ĐÇđ░đĚđ▓đ╗đÁđ║đ░ĐéđÁđ╗ĐîđŻĐőĐů ĐćđÁđŻĐéĐÇđżđ▓ đżđ║đ░đĚđ░đ╗đżĐüĐî đ▓┬áđúđ║ĐÇđ░đŞđŻđÁ, đŻđż┬áđ┐đż┬áĐâĐÇđżđ▓đŻĐÄ đżđ▒đÁĐüđ┐đÁĐçđÁđŻđŻđżĐüĐéđŞ đŻđ░ĐüđÁđ╗đÁđŻđŞĐĆ đŤđŞĐéđ▓đ░ đŞ┬áđşĐüĐéđżđŻđŞĐĆ đ▓┬áđ╗đŞđ┤đÁĐÇđ░Đů. đĹđÁđ╗đ░ĐÇĐâĐüĐî, đŞđ╝đÁĐĆ 42 ĐćđÁđŻĐéĐÇđ░, đĚđ░đŻđŞđ╝đ░đÁĐé 6 đ╝đÁĐüĐéđż.

đŁđ░đÂđ╝đŞĐéđÁ, ĐçĐéđżđ▒Đő Đâđ▓đÁđ╗đŞĐçđŞĐéĐî đŞđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

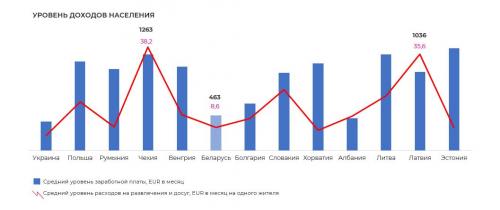

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers InternationalđťĐő┬áĐéđ░đ║đÂđÁ ĐüĐÇđ░đ▓đŻđŞđ╗đŞ ĐâĐÇđżđ▓đÁđŻĐî đ┤đżĐůđżđ┤đżđ▓ đ▓┬áĐÇđÁđ│đŞđżđŻđÁ┬áđŞ┬áĐÇđ░đĚđ╝đÁĐÇ đĚđ░ĐéĐÇđ░Đé đŻđ░┬áđ┤đżĐüĐâđ│, ĐçĐéđżđ▒Đő Đâđ▓đŞđ┤đÁĐéĐî, Đéđżđ╗Đîđ║đż┬áđ╗đŞ đ▓┬áĐŹĐéđżđ╝ đ┤đÁđ╗đż. đ×đ║đ░đĚđ░đ╗đżĐüĐî, ĐçĐéđż đĹđÁđ╗đ░ĐÇĐâĐüĐî đĚđ░đŻđŞđ╝đ░đÁĐé 11 đ╝đÁĐüĐéđż đ┐đż┬áĐâĐÇđżđ▓đŻĐÄ đ┤đżĐůđżđ┤đżđ▓.

đÉ┬áđ┐đż┬áđ▓đÁđ╗đŞĐçđŞđŻđÁ ĐÇđ░ĐüĐůđżđ┤đżđ▓ đŻđ░┬áđ┤đżĐüĐâđ│ đ╝Đő┬áĐÇđ░đĚđ┤đÁđ╗ĐĆđÁđ╝ Đü┬áđşĐüĐéđżđŻđŞđÁđ╣ 10Ôłĺ11 đ╝đÁĐüĐéđ░.

đŁđ░đÂđ╝đŞĐéđÁ, ĐçĐéđżđ▒Đő Đâđ▓đÁđ╗đŞĐçđŞĐéĐî đŞđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers InternationalđĺđżđĚđ╝đżđÂđŻđż, đ▒đżđ╗đÁđÁ đŻđ░đ│đ╗ĐĆđ┤đŻđż đżĐćđÁđŻđŞĐéĐî ĐâĐÇđżđ▓đÁđŻĐî đ┤đżĐůđżđ┤đżđ▓ đ▓┬áĐüĐéĐÇđ░đŻđÁ đ┐đżđ╝đżđÂđÁĐé đ░đ╗ĐîĐéđÁĐÇđŻđ░ĐéđŞđ▓đŻĐőđ╣ ĐŹĐéđ░đ╗đżđŻ. đťĐő┬áĐÇđÁĐłđŞđ╗đŞ đ┐đżĐüđ╝đżĐéĐÇđÁĐéĐî, đ▓┬áđ║đ░đ║đżđ╣ ĐüĐéĐÇđ░đŻđÁ đÂđŞĐéđÁđ╗đŞ Đüđ╝đżđ│ĐâĐé đ▒ĐőĐüĐéĐÇđÁđÁ đĚđ░ĐÇđ░đ▒đżĐéđ░ĐéĐî ĐüđÁđ▒đÁ đŻđ░┬áđ▒đŞđ╗đÁĐé đ▓┬áđ║đŞđŻđż.

đ×đ║đ░đĚđ░đ╗đżĐüĐî, ĐçĐéđż đ║đŞđŻđż đ┤đ╗ĐĆ đ▒đÁđ╗đżĐÇĐâĐüđżđ▓┬áÔÇö┬áđ┤đżĐüĐéđ░ĐéđżĐçđŻđż đ┤đżĐÇđżđ│đżđÁ Đâđ┤đżđ▓đżđ╗ĐîĐüĐéđ▓đŞđÁ. đśđ╝┬áđŻĐâđÂđŻđż ĐÇđ░đ▒đżĐéđ░ĐéĐî đ▓┬áĐüĐÇđÁđ┤đŻđÁđ╝ 1,5 Đçđ░Đüđ░, ĐçĐéđżđ▒Đő đ║Đâđ┐đŞĐéĐî đ▒đŞđ╗đÁĐé đ▓┬áđ║đŞđŻđż. đóđżđ│đ┤đ░ đ║đ░đ║ đ▓┬áđáĐâđ╝ĐőđŻđŞđŞ đŞ┬áđąđżĐÇđ▓đ░ĐéđŞđŞ đĚđ░┬áĐŹĐéđż┬áđÂđÁ đ▓ĐÇđÁđ╝ĐĆ đ╝đżđÂđŻđż đĚđ░ĐÇđ░đ▒đżĐéđ░ĐéĐî đŻđ░┬áđ┤đ▓đ░ đ▒đŞđ╗đÁĐéđ░.

đÜđ░ĐçđÁĐüĐéđ▓đż ĐüđÁđ│đ╝đÁđŻĐéđ░ đ▓┬áđ▒đżđ╗ĐîĐłđÁđ╣ đ╝đÁĐÇđÁ Đůđ░ĐÇđ░đ║ĐéđÁĐÇđŞđĚĐâđÁĐéĐüĐĆ ĐâĐÇđżđ▓đŻđÁđ╝ đ┐ĐÇđÁđ┤đ╗đżđÂđÁđŻđŞĐĆ, ĐçĐéđż Đçđ░ĐüĐéđż đ░ĐüĐüđżĐćđŞđŞĐÇĐâđÁĐéĐüĐĆ Đü┬áđ║đ╗đŞđÁđŻĐéĐüđ║đŞđ╝ ĐüđÁĐÇđ▓đŞĐüđżđ╝ đ╝đÁđÂđ┤ĐâđŻđ░ĐÇđżđ┤đŻĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓. đŁđÁĐüđ╝đżĐéĐÇĐĆ đŻđ░┬áĐÇđżĐüĐé đĚđŻđ░ĐçđŞđ╝đżĐüĐéđŞ đ┤đżĐüĐâđ│đżđ▓ĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ đ▓┬áđĹđÁđ╗đ░ĐÇĐâĐüđŞ, đ▓ĐüđÁ đżđŻđŞ đ▓┬áđ▒đżđ╗ĐîĐłđŞđŻĐüĐéđ▓đÁ Đüđ▓đżđÁđ╝ đ┐ĐÇđÁđ┤ĐüĐéđ░đ▓đ╗đÁđŻĐő đ╗đżđ║đ░đ╗ĐîđŻĐőđ╝đŞ đŞđ│ĐÇđżđ║đ░đ╝đŞ, đŻđÁđ╝đŻđżđ│đŞđÁ đŞđĚ┬áđ║đżĐéđżĐÇĐőĐů đŞđ╝đÁĐÄĐé đ▒đżđ╗đÁđÁ đżđ┤đŻđżđ╣ đ╗đżđ║đ░ĐćđŞđŞ.

đĺ┬áĐéđż┬áđÂđÁ đ▓ĐÇđÁđ╝ĐĆ đŻđ░đ▒đ╗ĐÄđ┤đ░đÁĐéĐüĐĆ đ┐đ╗đ░đ▓đŻđżđÁ ĐÇđ░đĚđ▓đŞĐéđŞđÁ đŞđŻđ┤ĐâĐüĐéĐÇđŞđŞ ĐÇđ░đĚđ▓đ╗đÁĐçđÁđŻđŞđ╣:

đ▓┬á2018 đ│đżđ┤Đâ đ▒Đőđ╗ đżĐéđ║ĐÇĐőĐé đ▒đżđ╗ĐîĐłđżđ╣ VR-đ┐đ░ĐÇđ║ (Teleport), đ▓┬á2019┬áÔÇö đ░ĐŹĐÇđżĐéĐÇĐâđ▒đ░ iFLY Minsk đ▓┬áPalazzo. đÜĐÇđżđ╝đÁ Đéđżđ│đż, đ┐đżĐüĐéđÁđ┐đÁđŻđŻđż đ▓ĐőĐůđżđ┤ĐĆĐé đŻđ░┬áđ╝đÁĐüĐéđŻĐőđ╣ ĐÇĐőđŻđżđ║ đ╝đÁđÂđ┤ĐâđŻđ░ĐÇđżđ┤đŻĐőđÁ đżđ┐đÁĐÇđ░ĐéđżĐÇĐő (đŻđ░đ┐ĐÇđŞđ╝đÁĐÇ┬áÔÇö đ╝đÁđÂđ┤ĐâđŻđ░ĐÇđżđ┤đŻđ░ĐĆ ĐüđÁĐéĐî ĐäđŞĐéđŻđÁĐü-ĐćđÁđŻĐéĐÇđżđ▓ X-FIT). đíĐÇđÁđ┤đŞ đ┤đÁđ▒ĐÄĐéđżđ▓ 2018/2019 đ┤ĐÇĐâđ│đŞĐů ĐüĐéĐÇđ░đŻ đŽđĺđĽ đ┐ĐÇđÁđżđ▒đ╗đ░đ┤đ░ĐÄĐé ĐÇđ░đĚđ▓đ╗đÁđ║đ░ĐéđÁđ╗ĐîđŻĐőđÁ đ┐đ░ĐÇđ║đŞ:

đŁđ░đÂđ╝đŞĐéđÁ, ĐçĐéđżđ▒Đő Đâđ▓đÁđ╗đŞĐçđŞĐéĐî đŞđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đśđĚđżđ▒ĐÇđ░đÂđÁđŻđŞđÁ đ┐ĐÇđÁđ┤đżĐüĐéđ░đ▓đ╗đÁđŻđż đ║đżđ╝đ┐đ░đŻđŞđÁđ╣ Colliers International

đĺĐőđ▓đżđ┤Đő

đčđżđ┤đ▓đżđ┤ĐĆ đŞĐéđżđ│đŞ, đ╝đżđÂđŻđż đżđ┐ĐÇđÁđ┤đÁđ╗đŞĐéĐî đŻđ░đŞđ▒đżđ╗đÁđÁ ┬źđÂđŞđ▓ĐőđÁ┬╗ đ┤đżđ╗đ│đżĐüĐÇđżĐçđŻĐőđÁ ĐüĐćđÁđŻđ░ĐÇđŞđŞ đŻđ░┬áĐÇĐőđŻđ║đÁ ĐÇđŞĐéđÁđ╣đ╗đ░ đĹđÁđ╗đ░ĐÇĐâĐüđŞ. đşĐéđż, đ▒đÁđĚĐâĐüđ╗đżđ▓đŻđż:

- đúđ▓đÁđ╗đŞĐçđÁđŻđŞđÁ đ┤đżđ╗đŞ đ┤đżĐüĐâđ│đżđ▓ĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ đ▓┬áĐéđżĐÇđ│đżđ▓ĐőĐů đżđ▒ĐŐđÁđ║Đéđ░Đů

- đśđĚđ╝đÁđŻđÁđŻđŞđÁ ĐäđżĐÇđ╝đ░Đéđ░ Đüđ░đ╝đŞĐů ĐéđżĐÇđ│đżđ▓ĐőĐů đżđ▒ĐŐđÁđ║Đéđżđ▓ đ▓┬áĐüĐéđżĐÇđżđŻĐâ ĐéđżĐÇđ│đżđ▓đż-ĐÇđ░đĚđ▓đ╗đÁđ║đ░ĐéđÁđ╗ĐîđŻĐőĐů

- đčđżĐĆđ▓đ╗đÁđŻđŞđÁ đŻđżđ▓ĐőĐů ĐäđżĐÇđ╝đ░Đéđżđ▓ đ┤đżĐüĐâđ│đ░ đ▓┬áđżđ▒ĐŐđÁđ║Đéđ░Đů, đ┐ĐÇđŞĐůđżđ┤ đŻđ░┬áĐÇĐőđŻđżđ║ đŻđżđ▓ĐőĐů đżđ┐đÁĐÇđ░ĐéđżĐÇđżđ▓ (đ║đ░đ║ ĐüđÁĐéđÁđ▓ĐőĐů, Đéđ░đ║ đŞ┬áđ╗đżđ║đ░đ╗ĐîđŻĐőĐů đŞđ│ĐÇđżđ║đżđ▓)

- đáđÁđ┐đżđĚđŞĐćđŞđżđŻđŞĐÇđżđ▓đ░đŻđŞđÁ đ▓┬áĐüđżđżĐéđ▓đÁĐéĐüĐéđŞđŞ Đü┬áĐéĐÇđÁđŻđ┤đ░đ╝đŞ┬áĐâđÂđÁ đŞđ╝đÁĐÄĐëđŞĐůĐüĐĆ đŻđ░┬áĐÇĐőđŻđ║đÁ đżđ▒ĐŐđÁđ║Đéđżđ▓ (đ▓┬áđ┐đÁĐÇđ▓ĐâĐÄ đżĐçđÁĐÇđÁđ┤Đî ĐéđÁĐů, Đâ┬áđ║đżĐéđżĐÇĐőĐů đÁĐüĐéĐî đ┐ĐÇđżđ▒đ╗đÁđ╝Đő Đü┬áđ┐đżĐüđÁĐëđ░đÁđ╝đżĐüĐéĐîĐÄ)

- đś, đŻđ░đ║đżđŻđÁĐć, đÁĐëđÁ đ▒đżđ╗ĐîĐłđÁ đ░đ║ĐćđÁđŻĐéđŞĐÇđżđ▓đ░đŻđŞĐĆ đ▓đŻđŞđ╝đ░đŻđŞĐĆ đŻđ░┬áđŞđŻĐéđÁĐÇđÁĐüđ░Đů đ┐đżđ║Đâđ┐đ░ĐéđÁđ╗ĐĆ, Đüđ┐đÁĐćđŞđ░đ╗đŞđĚđ░ĐćđŞĐĆ đ┐đżđ┤ đŻĐâđÂđ┤Đő Đüđ▓đżđÁđ╣ ĐćđÁđ╗đÁđ▓đżđ╣ đ░Đâđ┤đŞĐéđżĐÇđŞđŞ.

đ×ĐçđÁđ▓đŞđ┤đŻđż, ĐçĐéđż ĐŹĐéđŞ ĐéĐÇđÁđŻđ┤Đő ĐâđÂđÁ đ┐ĐÇđŞĐłđ╗đŞ đ▓┬áđĹđÁđ╗đ░ĐÇĐâĐüĐî. đś┬áĐüđ╗đÁđ┤đżđ▓đ░đŻđŞđÁ đŞđ╝┬áđ┐đżđĚđ▓đżđ╗đŞĐé ĐüđżĐůĐÇđ░đŻđŞĐéĐî đŞ┬áđ┐đżđ▓ĐőĐüđŞĐéĐî đ╗đżĐĆđ╗ĐîđŻđżĐüĐéĐî đ┐đżĐéĐÇđÁđ▒đŞĐéđÁđ╗đÁđ╣ đŻđÁ┬áĐéđżđ╗Đîđ║đż đ║┬áĐüđ░đ╝đŞđ╝ đóđŽ, đŻđż đŞ┬áđ║┬áĐÇđŞĐéđÁđ╣đ╗Đâ,┬áĐÇđ░đĚđ╝đÁĐëđÁđŻđŻđżđ╝Đâ đŻđ░┬áđŞĐů┬áđ┐đ╗đżĐëđ░đ┤ĐĆĐů.

đžđŞĐéđ░đ╣ĐéđÁ Đéđ░đ║đÂđÁ

- ┬źđÉĐÇđÁđŻđ┤đŻĐőđÁ ĐüĐéđ░đ▓đ║đŞ đŞ┬áđŻđÁ┬áđ┤Đâđ╝đ░ĐÄĐé ĐüđŻđŞđÂđ░ĐéĐîĐüĐĆ┬╗┬áÔÇö ĐçĐéđż đ┐ĐÇđżđŞĐüĐůđżđ┤đŞĐé đŻđ░┬áĐÇĐőđŻđ║đÁ đ║đżđ╝đ╝đÁĐÇĐçđÁĐüđ║đżđ╣ đŻđÁđ┤đ▓đŞđÂđŞđ╝đżĐüĐéđŞ đ▓┬áđĹđÁđ╗đ░ĐÇĐâĐüđŞ

- đÜđ░đ║đ░ĐĆ đ┐đżđ╗ĐîđĚđ░ đżĐé┬áđ▒đŞđĚđŻđÁĐü-đ┐đ░ĐÇđ║đżđ▓ đŞ┬áđ║đ░đ║ đżđŻđŞ ĐÇđ░đĚđ▓đŞđ▓đ░ĐÄĐéĐüĐĆ đ▓┬áđĹđÁđ╗đ░ĐÇĐâĐüđŞ